半导体再现重磅收购!寡头角逐时代即将开启?

10 月 9 日早间,有消息称 AMD 正就收购 Xilinx(赛灵思)举行高级谈判,交易最快可能在下周敲定,交易价值有望超 300 亿美元,成为快速整合的半导体领域的最新一笔重磅收购。

据拓墣产业研究院对 2019 年全球前十大 IC 设计公司营收排名中,AMD 和赛灵思分别位列第五、第六,在一众美系 IC 设计公司中,仅这两家较上一年营收实现增长,其中,AMD 增幅 4.0%,赛灵思增幅 12.8%。

高端芯片格局或有三分天下可能性

Intel+Altera,英伟达+Arm,AMD+赛灵思。

这三对组合除了第一对早已尘埃落定,其他两对的组合一旦成真,对其自身的加持效应以及为产业所带来的格局震荡都是难以估量的。高端芯片格局大有形成三分天下的可能。

进入 2020 年以来,Intel 与 AMD 的竞争日趋凶猛。

就在收购消息爆出前夜,AMD 正式发布了全新的 Zen 3 CPU 架构,以及全新的锐龙 5000 系列桌面处理器。这是 Zen、Zen+、Zen 2 之后的第三代新架构,也是锐龙 1000、锐龙 2000、锐龙 3000 系列之后的第三代新处理器。根据预测,明年年初将会推出基于 Zen 3 架构的锐龙 5000U/H APU,面向轻薄本和游戏本。此外,AMD 还介绍“锐龙 9 5900X 是世界上最好的游戏处理器”。

英特尔在连续数月以来,更是动作频频。先是亮出 10nm SuperFin、曝光最新 CPU 微架构、Xe 图形架构,接着针对轻薄本首发第 11 代酷睿“Tiger Lake”处理器,并且针对工业物联网专门发布了凌动 x6000E 系列和第 11 代酷睿处理器。从制程到架构再到产品的发布一气呵成,彰显了多重技术带来的算力优势。

AMD 一方面在蚕食英特尔的传统优势领域——PC,另一方面在加强数据中心和图形处理解决方案领域的地位。当然,AMD 所面临的不只是英特尔这一个强敌,更有急速增长并扩大的英伟达。

根据英伟达创始人兼 CEO 黄仁勋未来的平台计划,首先,英伟达将扩大 Arm 生态系统,引入英伟达的 GPU、DPU 两大芯片;其次英伟达与 Arm 在 GPU、网络、存储方面进行合作,为 HPC、云端、边缘计算和 PC 创意平台开发产品,其中涉及芯片、系统和软件等;同时,宣布将 AI 和 RTX 光线追踪引擎开放给 Arm 平台(这些功能此前都是 X86 平台专属)。其最新发布的 DPU 是一种新型计算加速单元,作为网络计算重要组成部分,集成式片上系统,能够将可编程的多核 ARM CPU 以及一系列网络、存储和安全功能结合在一起。“英伟达已经是一家全栈科技公司,”黄仁勋多次宣称,不仅是游戏与视频设计,英伟达的目光早已放到数据中心、自动驾驶乃至物联网市场上。

“算力恐慌”下,巨头开启“最大规模并购”竞速赛

Intel 收购 Altera,以 167 亿美元超过了 2011 年 77 亿美元收购美国安全软件企业的规模,成为英特尔史上最大规模的并购交易。

在宣布收购 Arm 之前,英伟达在今年 4 月正式完成对 Mellanox 70 亿美元的收购,这是其史上最大数额的收购。对 Arm 400 亿的收购一旦落定,不仅是英伟达史上,更将造就半导体芯片史上最大规模的一次收购。

对于 AMD 来说,一桩对其至关重要的交易可以追溯到 2006 年,以 54 亿美元收购 ATI。至此,AMD 成为同时拥有 CPU 与 GPU 研发能力的芯片公司,这也为其日后与 Intel 和英伟达的竞争埋下伏笔,在 CPU 和 GPU 两条线上将分别与强敌展开竞争。300 亿的交易规模,无疑是 AMD 史上最高。

半导体巨头之间竞相发起“史上最大规模收购案”,背后的核心动力是什么?

“算力恐慌”可以说是主因。随着各行各业的数字化转型不断深入,云计算、大数据、AI 的融合创新,海量数据即将爆发,算力基础设施并非只是中国的新基建所需,可以说是未来数字时代的钢筋水泥,支撑着全球的智慧工厂、智慧交通、智慧医疗、智慧城市等众多领域,不断从理想变为现实,并由此实现更高的效率和更高的产出。

根据 IDC 预测,到 2023 年数字经济产值将占到全球 GDP 的 62%,全球进入数字经济时代。但是,伴随数据正在发生的指数级量变和多元化质变,算力缺口在急剧被放大。受摩尔定律放缓的影响,靠先进工艺发展所获取的性能优势越来越弱,单一的传统处理器凭一个架构“包打天下”的时代已经过去了,异构计算正在成为关键的创新驱动力,云边端融合成为未来的大趋势。缺了哪一项关键能力,都将成为未来发展的掣肘。这一趋势从半导体巨头的技术和收购路线都有迹可循,端到端的布局成为发展主线。

AMD 为何收购赛灵思?

AMD 为何收购赛灵思?这个问题可以先从 AMD 说起,推测主要源于两大动力:一方面是外部环境变化,如上文所说,多重算力打造的异构计算成为趋势。不论是 CPU 还是 GPU 领域,AMD 被戏称为“千年老二”,如果说 Intel 收购 Altera 时,AMD 自身实力以及外部大趋势还不足以使它放手一搏的话,那么 NVIDIA 宣布收购 Arm,则无异于让 AMD 嗅到了多重威胁的味道。

另一方面 AMD 自身实力大增。过去的一年中,AMD 凭借 7 纳米 Ryzen、锐龙和 EPYC(霄龙)处理器增加了市场份额,获得了利润的显著增长及利润率的极大提升,业绩一度实现了自 2005 年以来的最高季度收入,实现了自 2012 年以来的最高季度毛利率,并且净收入显著增加。也无怪乎 AMD 总裁兼首席执行官苏姿丰博士(Dr. Lisa Su)称“2019 年在 AMD 发展历程中具有重要的里程碑意义”,这也坚定了她对于高性能计算路线的投入方向,将会使其在 2020 年及未来处于持续增长之中。

由于新冠疫情激发了市场对使用 AMD 芯片的 PC、游戏机及其他设备的需求,AMD 的股价今年已飙升 89%,目前市值已突破 1000 亿美元。飙升的股价可能让 AMD 更有底气利用其股票来进行收购。

不过,为什么是赛灵思?

人工智能迅速普及、数据呈指数级增长,加之摩尔定律失效,促使计算领域正向异构计算转变,赛灵思持续推进在自适应和智能计算领域的发展,逐渐受到了市场的肯定。赛灵思的市值约 260 亿美元,今年到目前为止其股价上涨了约 9%,略高于标准普尔 500 指数的涨幅 7%。

2019 年,《财富》杂志“未来 50 强”榜单中,赛灵思以第 17 位的排名成为半导体行业名次最好的公司,超过了英伟达(第 27 位),甚至超越了科技行业巨头如谷歌(第 18 位)、亚马逊(第 31 位)和 Facebook(第 49 位)等。

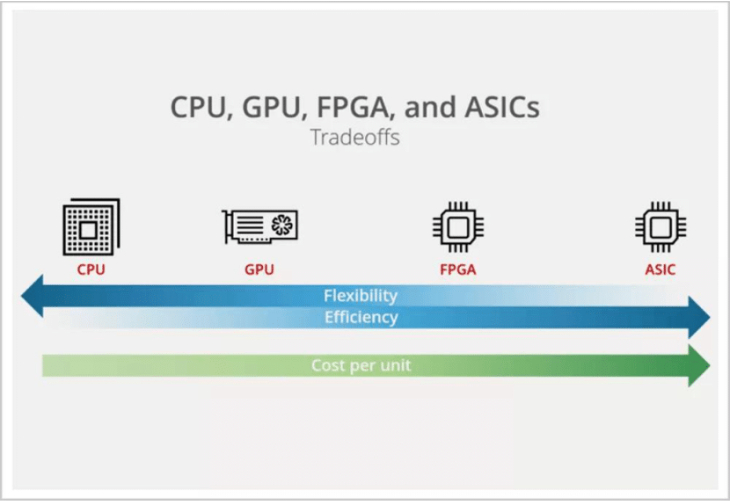

赛灵思一直以 FPGA 的发明者著称,与 CPU、GPU 相比,FPGA 最大的优势是具有高度自适应的应变能力。GPU 确实在某些应用和工作负载的加速方面有优势,但是在一段固定的时间里,性能是固定的。FPGA 则可以针对不同的工作负载进行加速,在这方面更有优势。

此外,赛灵思也有拥有大量先进的技术,其 7nm Versal Premium 自适应计算加速平台(ACAP)系列产品,同时支持 PCle 5.0 控制器 CCIX 和 CXL 协议,配备 DDR4 控制器、112G PAM4 收发器、5Tb/s 的 600G 以太网核和 400G 1.6Tb/s 的加密引擎等。赛灵思还在 2018 年收购了人工智能芯片领域明星公司深鉴科技,进一步加强了全局化的布局能力。

在 5G、数据中心、自动驾驶等诸多领域,赛灵思的 FPGA 和 ACAP 越来越扮演着重要角色。尽管目前为止,AMD 与赛灵思是否会达成收购协议,尚未得知。但结合以上诸多分析,这一收购消息不会是空穴来风。

如果收购成功,AMD 得以将赛灵思的技术整合到产品规划中,可以实现高集成度的解决方案,进一步扩大在服务器、AI、数据中心等领域的竞争力,同时也有望入局 5G 基础设施、自动驾驶、工业、航空航天等众多领域。

扩张的半导体巨头,瘦身的蓝色巨人

有趣的一点是,同在昨日早间传来的,还有 IBM 分拆 IT 基础设施部门的消息,以更加专注于云计算。新公司将负责基础设施的设计、运行和现代化,IBM 本身则将专注于由 Red Hat 领导的云平台以及 AI 和混合云等成长型市场。

这两则消息对比来看,意味深长,可以说是两个产业的时代交汇。

半导体巨头忙着整合,IT 巨人忙着瘦身。看似背道而驰的两条路线,但最终的导向都是一致的,都是为了在各自的领域更为聚焦,更为强悍。

IBM 自 2018 年以 340 亿美元的价格(相当于每股溢价 63%)收购 RedHat 公司后,推出了下一代混合多云平台。随着企业越来越多地加大数字化转型的力度,AI 和云这一高利润业务得到了提升,IBM 将传统业务分拆、重心转移至此也不难理解,更加清晰的商业模式在形成。

写在最后

科技界大者恒大的故事一直在上演。

经过一年多的调查之后,美国众议院反垄断委员会近日发布了一份关于亚马逊、脸书、苹果和谷歌这四大科技公司是否违反反垄断法的调查报告。报告认为,这四大科技巨头均滥用了市场权力,并呼吁采取拆分、限制并购、禁止妨碍竞争的自利交易行为等措施进行应对。

有观点指出,如果美国立法者对这些科技巨头进行拆分和限制并购等行动,可谓在科技行业监管方面迈出一大步。数十年来,这些科技公司在美国戴着“明星光环”,在监管方面颇受优待。不过,近年来其在竞争、消费者隐私和言论方面正更加频繁地接受调查。

随着新技术的快速发展,科技巨头的规模不断扩大,正如大型银行“大而不能倒”的问题一样,科技公司的庞大规模也令全球监管者面临难题。

投射到半导体领域,这个问题同样存在。

监管是一方面,但大者恒大的格局不可避免,半导体产业正向寡头占据积聚资源优势的时代狂奔。但这也正是时代给出的最有意思的命题,分合之间总是蕴藏着新的机会。AMD 收购赛灵思的消息传开的当天,就有人提前恭喜 Lattice“成为”全球最大的独立 FPGA 厂商巨头。同样感到振奋的,可能还有国内近几年如火如荼的 FPGA 创业潮中,焦灼着寻找市场机遇的创业公司。这起收购如何进行,我们静观其变。下一个,又会是谁?

在线留言询价

- 一周热料

- 紧缺物料秒杀

| 型号 | 品牌 | 询价 |

|---|---|---|

| TL431ACLPR | Texas Instruments | |

| RB751G-40T2R | ROHM Semiconductor | |

| CDZVT2R20B | ROHM Semiconductor | |

| BD71847AMWV-E2 | ROHM Semiconductor | |

| MC33074DR2G | onsemi |

| 型号 | 品牌 | 抢购 |

|---|---|---|

| ESR03EZPJ151 | ROHM Semiconductor | |

| IPZ40N04S5L4R8ATMA1 | Infineon Technologies | |

| BU33JA2MNVX-CTL | ROHM Semiconductor | |

| BP3621 | ROHM Semiconductor | |

| STM32F429IGT6 | STMicroelectronics | |

| TPS63050YFFR | Texas Instruments |

AMEYA360公众号二维码

识别二维码,即可关注

请输入下方图片中的验证码: