- Ameya360 Component Supply Platform >

- Trade news >

- 250亿天价收购案持续 闻泰科技能否吃下安世?

250亿天价收购案持续 闻泰科技能否吃下安世?

收购安世,正是由于闻泰不满足于为品牌商代工手机,选择进军半导体产业链的上游,以期提高自身对于品牌商的议价话语权。

11月7日,闻泰科技在上海证券交易所举行重大资产重组事项说明会。闻泰科技方面表示,计划通过发行股份及支付现金的方式收购安世集团所有GP和LP份额,交易完成后,闻泰科技将间接持有安世集团的控制权。据悉,目标公司安世集团估值高达347亿元,而根据收购案设计,闻泰科技共需支付251.54亿元。

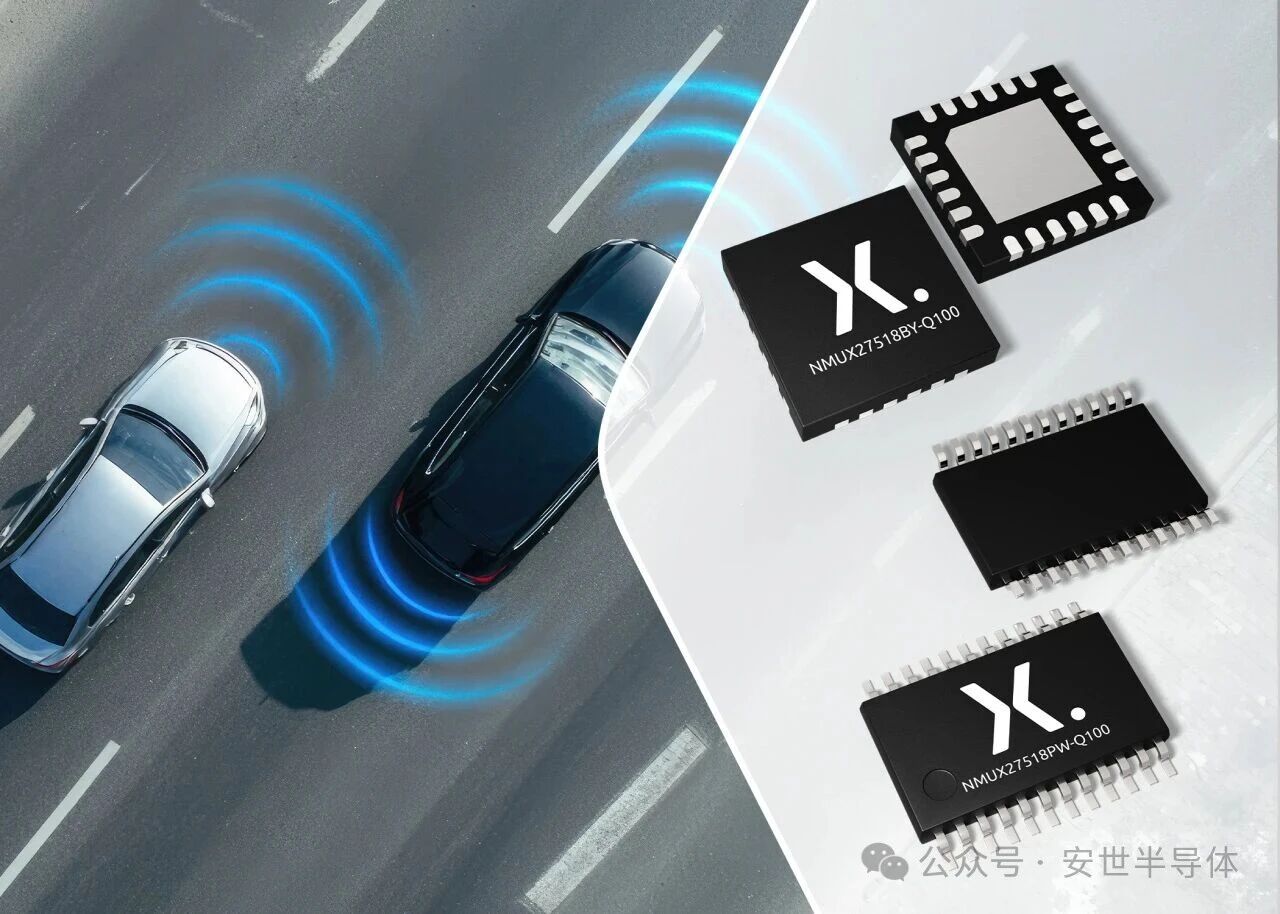

“这是水到渠成的选择,并购安世集团能够帮助闻泰拓宽护城河,大幅提高盈利能力。”闻泰科技董事长兼总裁张学政在媒体说明会上表示,闻泰科技的客户为国际知名的电子品牌厂商,产品包括智能手机、IOT、笔记本电脑等。安世半导体所生产的电子产品部件,可广泛用于上述产品。另一方面,闻泰科技也在开拓汽车电子芯片领域,借助安世的渠道,能够顺利进入欧美、日韩的相关市场。

闻泰科技此次收购筹谋已久。闻泰科技于4月17日起A股停牌,随后对外披露了此次重组的预案。10月10日,公司收到上海证券交易所下发的《关于闻泰科技股份有限公司的重大资产重组预案审核意见函》。10月24日,闻泰科技发布收购预案,高达250亿元的收购金额在业界一石激起千层浪。

“安世半导体原先是恩智浦的产品事业部,全球前五的标准器件供应商。闻泰科技收购安世在半导体业界看来就像‘蛇吞象’。”一位不愿具名的行业内人士接受21世纪经济报道记者采访时表示,他认为,闻泰科技是国内最大的手机ODM(原始设计制造商)公司。之所以收购安世,正是由于闻泰不满足于为品牌商代工手机,选择进军半导体产业链的上游,以期提高自身对于品牌商的议价话语权。

250亿资金从何而来?

闻泰科技是否具备收购安世的实力,在业内备受质疑。10月30日,闻泰科技发布2018年第三季度报告,在连续亏损后,第三季度单季收入达到55.8亿元,超过了上半年营收总和。财报数据还显示,目前公司的总市值达194亿元,资产净额为35.39亿元。

根据安世集团的股权结构,合肥裕芯和境外基金持有裕成控股100%的股份,裕成控股持有安世集团100%的股份。因此,闻泰科技必须先收购合肥裕芯的股份。此前的收购预案显示,闻泰科技在收购合肥广芯LP财产份额中拟出资67.05亿元,本次交易拟支付对价为184.49亿元,合计251.54亿元。

显而易见的是,闻泰科技的净资产低于收购拟出的资本额度。在高杠杆情况下,资金缺口成为行业普遍关注的焦点。10月初,上交所发出问询函,要求其说明收购资金来源等问题。11月1日,闻泰科技公告则显示,今年5月第一批款57.175亿元已支付,剩余转让款项约57亿元仍未按时支付。

“为了满足收购交易的资金需求,闻泰科技拟通过银行借款和第三方筹资基金的方式来融资50亿元。”华泰联合财务顾问张辉向21世纪经济报道记者透露,闻泰科技此次收购中,银行贷款资金不少于40亿元,通过第三方筹集资金不多于10亿元,且公司已经与国联实业、安徽安华、华富瑞兴、深圳泽天、肥东产投等投资方签署了意向性的协议,如果资金方程序履行完成,闻泰科技不会存在资金的缺口。

随着银行借款与筹集资金的流入,闻泰科技集团资产负债率也显著提升。截至6月底,公司资产负债率已达75.52%,如果收购完成,资产负债率或将升至81%。“由于并购借款的增加,公司的资产负债率确实有一定幅度的上升。但是交易完成后,随着闻泰科技集团逐步偿还贷款的本金,资产负债率也将逐步下降。”闻泰科技财务总监曾海成回应。

偿还能力引争议

值得注意的是,闻泰科技通过高额借款填补收购资金漏洞,带来一定的偿还风险。根据收购预案披露,闻泰科技预计5年内还清境内50亿元并购借款,还款来源为上市公司的盈利和目标公司的盈利分红。闻泰科技2017年实现的净利润为3.35亿元,2018年前三季度亏损1.61亿元。而安世集团2016年和2017年净利润为8.03亿元和8.19亿元。此外,安世集团还背负借款38.87亿元。

“不考虑安世集团借款的情况下,闻泰全部并购借款需要10年偿还完毕。如此高额举债收购目标公司,步子迈得还是有点大。”上述行业人士表示,闻泰科技草案中5年还清的计划,则每年需偿还超过20亿元的本金。从两家公司的盈利状况看,目前闻泰科技很难具备这样的偿还能力。而一旦延长偿还年限,又会面临半导体市场反复波动的周期风险。

另一方面,全球半导体行业的周期性波动,也为此次收购蒙上一层阴影。8月9日,摩根士丹利将美国半导体产业股票评级从“与大盘同步”下调最低级别“谨慎”。8月10日,高盛将芯片龙头股英特尔评级下调至“卖出”。摩根士丹利给出的美国芯片股下半年EPS中位数较平均预期低了2%,2019年降低了4%。

“在不同领域里面,半导体的周期发生了,有些领域可能会受到影响,但是安世的产品横跨汽车电子、通讯手机、家用电器等领域,应用的范围非常广泛。在广泛的范围中,抗周期波动的能力是很强的。”安世半导体董事张新宇则对于闻泰科技此次收购持乐观态度,他认为,2018年全球半导体的增长趋势将保持不变,闻泰科技仍将实现稳定盈利。

虽然短期内面对较大挑战,但从产业角度看闻泰收购安世依旧利大于弊。业内人士王艳辉向21世纪经济报道记者表示:“近几年大陆资本频繁进行国际并购,清芯华创19亿美元收购OmniVision、武岳峰资本7.3亿美元购得ISSI等。与自主研发不同,并购可以得到成熟的产品线、技术团队,还包括相关的专利等核心技术。”

Previous:中国市场同比增长四成,三大应用驱动,中芯国际Q3营收表现亮眼

Online messageinquiry

闻泰科技拟252亿元取得安世半导体控制权

- Week of hot material

- Material in short supply seckilling

| model | brand | Quote |

|---|---|---|

| RB751G-40T2R | ROHM Semiconductor | |

| TL431ACLPR | Texas Instruments | |

| MC33074DR2G | onsemi | |

| CDZVT2R20B | ROHM Semiconductor | |

| BD71847AMWV-E2 | ROHM Semiconductor |

| model | brand | To snap up |

|---|---|---|

| BP3621 | ROHM Semiconductor | |

| TPS63050YFFR | Texas Instruments | |

| STM32F429IGT6 | STMicroelectronics | |

| IPZ40N04S5L4R8ATMA1 | Infineon Technologies | |

| BU33JA2MNVX-CTL | ROHM Semiconductor | |

| ESR03EZPJ151 | ROHM Semiconductor |

Qr code of ameya360 official account

Identify TWO-DIMENSIONAL code, you can pay attention to

Please enter the verification code in the image below: