- Ameya360 Component Supply Platform >

- Trade news >

- 2018年低谷不低,2019年光伏需求再创新高

2018年低谷不低,2019年光伏需求再创新高

2018年光伏产业历经美国201、301条款、中国531新政、印度防卫性关税与欧盟 MIP 结束等变动,从最上游的供应链到最下游的系统端都呈现极不稳定的状态。然而,集邦咨询新能源研究中心(EnergyTrend)指出,2019年整体市况将会好转,全年需求将再创新高。

EnergyTrend分析师曹君如指出,2018年中国「531新政」虽对市场造成冲击,但因海外市场的需求走强,加上中国市场所受影响低于预期,整体呈现「低谷不低」的现象,全年新增并网量达到103GW,年增4.9%。

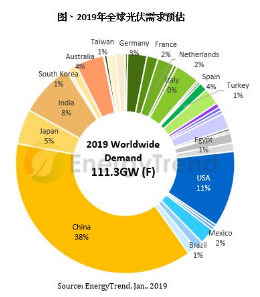

受惠于政策鼓励与供应链价格持续下降,预期2019年新增并网量将成长7.7%至111.3GW,再次创下历史新高。其中,自2018年开始明显复苏的欧洲市场,在持续落实巴黎协议与组件跌价的推波助澜下,预期2019年成长幅度最大,最多可望超过五成。

市场持续分散,印度最具成长潜力

根据 EnergyTrend 最新需求报告统计,全球市场规模自2018年起预计会持稳在100-120GW之间,各年度需求量变化幅度将低于10%。而GW级市场将从2016 年的6个成长至2019年的15个,显示市场由寡占走向平均、分散化的趋势。

2019年中国、美国将稳居全球前二大市场,印度则为第三大需求国,日本第四。而2019年后,印度受惠于先天发展优势,以及政府政策积极推动下,最有可能维持高需求成长。

其他新兴市场如东南亚、北非、中东、拉丁美洲等也自2018年逐渐崛起,如中东地区2018年全年需求预计将较2017年增加近100%,2019 年还将增加50%左右。

供应链上游更为集中,单晶将逆转市占

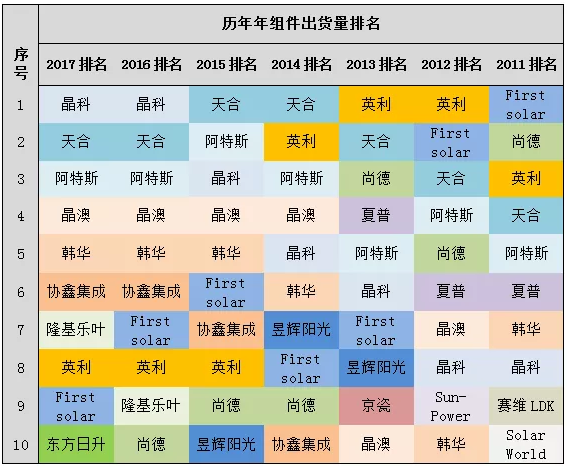

从整体供应链来看,虽然2018年陷入供过于求、低利润的困境,但技术和成本优势较强且全球布局较广的一线大厂仍保有强劲的营运动能,既有的扩产计划多能持续进行,使供应链有持续集中化的现象。

根据EnergyTrend 数据显示,中国前五大多晶硅厂的新产能预计在2019年第二季陆续开出,届时前五大厂的产能将占全球近70%,且现金成本更具竞争力。在硅片环节,2019年将由隆基与中环双龙头主宰市场,单晶供应链也将因此变得更具主导性,有机会拉升全年单晶市占来到6成,扭转近年来多晶大过单晶的局面,较无市场竞争力的多晶厂商未来也将逐渐被淘汰。

EnergyTrend认为,光伏产业在2018年面临强大考验,但同时也进入盘整阶段,预期长期发展将趋于稳定与健康。而随着供应链价格持续下探,使光伏逐步朝摆脱补贴、平价上网的方向发展,无补贴系统的普及程度及其实际的均化度电成本(LCOE),将成为未来供应链的价格指针。

Previous:5G通讯带热被动元件市场,MLCC供不应求将持续

Next:联发科否认将停止与小米合作

Online messageinquiry

太阳能发电逆变器解决方案

五张图看懂2017第一季度光伏市场

- Week of hot material

- Material in short supply seckilling

| model | brand | Quote |

|---|---|---|

| TL431ACLPR | Texas Instruments | |

| RB751G-40T2R | ROHM Semiconductor | |

| MC33074DR2G | onsemi | |

| CDZVT2R20B | ROHM Semiconductor | |

| BD71847AMWV-E2 | ROHM Semiconductor |

| model | brand | To snap up |

|---|---|---|

| TPS63050YFFR | Texas Instruments | |

| STM32F429IGT6 | STMicroelectronics | |

| BU33JA2MNVX-CTL | ROHM Semiconductor | |

| BP3621 | ROHM Semiconductor | |

| ESR03EZPJ151 | ROHM Semiconductor | |

| IPZ40N04S5L4R8ATMA1 | Infineon Technologies |

Qr code of ameya360 official account

Identify TWO-DIMENSIONAL code, you can pay attention to

Please enter the verification code in the image below: