产业链两头在外,韩半导体产业遭重击

日本内阁还是下了狠手,正式批准通过《出口贸易管理令》修订案,将韩国移除出贸易“白名单”。本月底实施后,后者不再享有其出口战略物资和重要技术时简化手续的优待措施。按照韩联社的说法,韩国几乎所有产业的近千种产品都将受影响。

东亚两大经济体的贸易纠纷已持续近一个月之久。7月4日,日本方面宣布限制向韩国出口包括含氟聚酰亚胺、光刻胶以及高纯度氟化氢在内的三项重要半导体及OLED面板原材料,对包括三星在内的韩国半导体产业造成了重大打击。

与已经“失去了三十年”的日本不同,“三星共和国”的“汉江奇迹”似乎尚未终结,至少在代表了信息革命的半导体行业,韩国企业的强势地位始终无法被撼动。

在按营收排名的世界半导体企业榜单中,第一和第三名就分别归属于三星电子和SK海力士。

具体到消费电子品的高附加值部分,三星不仅占有OLED屏幕市场超过90%的份额,而且和SK海力士联手拥有DRAM内存芯片超过70%以及NAND内存芯片将近50%的市占率。即便是在手机最核心的基带芯片领域,三星也同样凭借13%的占有率成功挤入第一梯队,并持续威胁着霸主高通的宝座。

更令韩国人感到自豪的是,三星除了能够在半导体市场上呼风唤雨,更是面向消费者的终端市场巨无霸。根据IDC的数据,2018全年三星凭借2.9亿部手机的出货量依然稳坐世界第一把交椅。

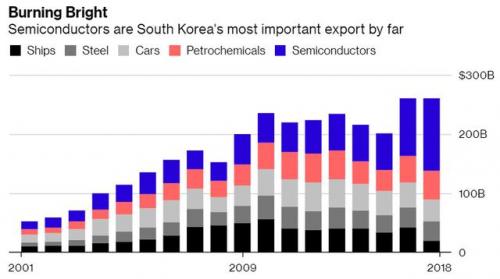

依托于三星们的强势,韩国的半导体行业从2010年开始就超越传统的汽车业、钢铁业和造船业,一跃成为该国最重要的出口商品。

不过,看似风光无限的韩国半导体行业却绝非无懈可击。

在这个人口仅有5000万的中等后发国家,被视为支柱产业的半导体行业始终无法改变市场和产业链上游两头在外的尴尬境地。更为微妙的是,市场和产业链上游的重要参与者却又偏偏是与韩国关系若即若离的邻邦中国和日本。

以半导体行业最具代表性的集成电路为例,整条产业链上就包括半导体材料、半导体设备、集成电路设计与制造、封装测试等多个环节。而最为消费者所熟悉的国际半导体厂商们则几乎全部集中于中游的设计与制造环节。

从美国的英特尔、高通、美光、德州仪器到亚洲的三星、东芝、联发科、华为海思,这些经营着集成电路设计的巨头们再加上精于集成电路制造的台积电、三星以及富士通们,这似乎就是人们心中对于半导体行业的全部印象。

但事实上,在半导体材料商和设备商中却存在着大量的隐形冠军。不同于汽车行业技术含量相对平凡的前端产业链环节,半导体行业的前端环节不仅技术垄断更为明显,而且子行业的集中度也比厂商数量一个手都数不过来的设计和制造环节更高。

(其中,半导体材料大致又可细分为硅晶圆、光刻胶、光掩模版、电子特种气体、CMP抛光材料、超净高纯试剂、溅射靶材、封装材料等细分领域;而制造所需的半导体设备也同样包含单晶炉、氧化炉、PVD(物理气相沉积)、PECVD(等离子增强化学气相沉积)、光刻机、涂胶显影机、干法刻蚀机等多个大类。)

不同于三星在设计和制造环节的强势,除了光掩膜版之外,韩国人在材料和设备领域几乎毫无建树。

如果说半导体设备是以荷兰光刻机厂商ASML为代表的欧洲人的天下,那么日本人就是半导体材料当之无愧的操盘者。

日本人在产业链上游强大的掌控能力首先就体现在最为基础的硅晶圆以及光刻胶之上。硅晶圆作为几乎所有半导体的物理载体,也是半导体材料市场高度垄断性的绝佳代表。日本信越化工和SUMCO株式会社两家企业就瓜分了超过50%的市占率。而光刻工艺的基础——光刻胶的市场上,日本合成橡胶和东京日化也同样把持着近一半的市场供给,光刻胶也正是此次日本制裁韩国的“三大神器”之一。

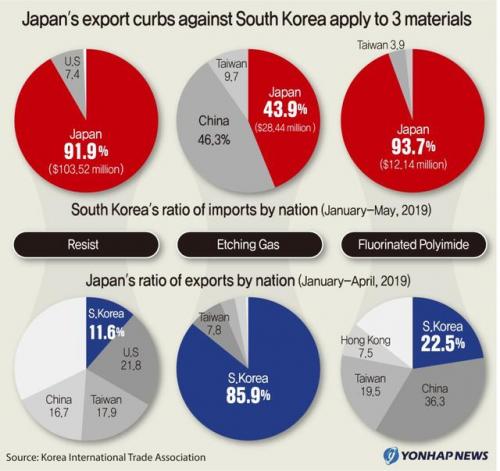

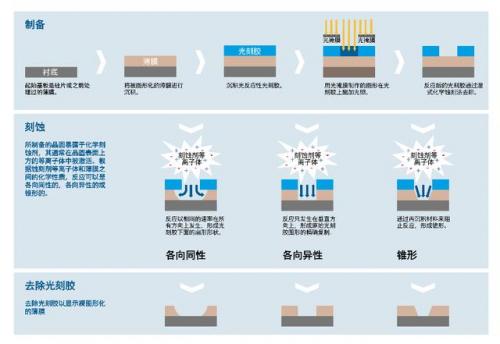

包含光刻胶和光刻机的光刻工艺不仅占集成电路制造成本的35%,更是需耗费整个生产工艺50%的工时,因此也被誉为半导体制造中最核心的工艺。随着当今各种芯片先后跨入微纳米级别,光刻胶对应的波长也相应地不断减小。目前较为主流的光刻胶波长主要有g线(436纳米)、i线(365纳米)、KrF(248纳米)、ArF(193纳米)以及最新的EUV(13.5纳米)。其中商用最为广泛的KrF和ArF更是日本人的天下,根据韩国国际贸易协会给出的数据,韩国超过91.9%的光刻胶依赖从日本进口。

除了硅晶圆和光刻胶之外,日本企业在包含显影液、刻蚀液、清洗液在内的超净高纯试剂市场上也扮演者举足轻重的角色。

之前同样被日本列入限制出口名单的高纯度氟化氢的主要用途就是半导体的湿式刻蚀。尽管全世界各大厂生产的氟化氢几乎都能99.99%的纯度,但却唯有日本厂商的氟化氢能将纯度达到99.999%。在7纳米工艺开始量产、以及半导体愈发高精密化的当下,湿式刻蚀因为其各向同样的特点,从而使得芯片制造厂商对于氟化氢的纯度要求也水涨船高。目前,从日本进口的高纯度氟化氢占到了韩国总进口额的43.9%。

比高纯度氟化氢更令韩国人棘手的无疑是含氟聚酰亚胺。

就如同无法掌控产业链上游的韩国集成电路制造商一样,即便占据了90% OLED市场份额的三星在面板原材料问题上也依然不得不仰人鼻息。

随着曲面屏甚至是折叠屏的流行,具有柔性的OLED面板一直都是三星独步天下的独门绝招。而OLED最常用的柔性电路板基板材料就是聚酰亚胺,这其中又以透光性最佳的含氟聚酰亚胺最为重要。目前全球约90%的含氟聚酰亚胺产能都由日本提供,甚至是今年年初的Galaxy Fold折叠屏手机,其屏幕的电路板基板材料也是由日本住友化学提供。

OLED屏幕一旦无力继续生产,对于三星的打击必然是巨大的。不过,日韩贸易争端对全球半导体和消费电子品的影响却仍是可控的。一方面,使用含氟聚酰亚胺作为原材料的OLED屏幕主要应用于三星自家的部分曲面屏手机之上,普通OLED屏幕所需的原材料只是目前仍不受限制的聚酰亚胺;另一方面,对于积压了大量内存芯片库存的三星而言,光刻胶的断供短期上甚至是个去库存的绝佳机会,至少目前的内存价格尚未出现大幅波动;而有着中国和俄罗斯产高纯度氟化氢作为B计划的韩国人,暂时也不需要为刻蚀液问题挠破头皮。

尽管当下仍未到十万火急之时,但是已经被断了粮草的三星们急需关心的问题还是,此前积压的原材料储备量还能支撑多久?尽管不同机构给出了大约1至3个月的估算,但若考虑到具有腐蚀性的高纯度氟化氢往往不会堆积大量储备,韩国半导体制造商的窘境可能比表面上的更紧迫。

相比之下,东京方面可以打的牌则还有许多。不论是住友化学和日矿金属主导的溅射靶材,还是信越化学、京瓷化学生产的晶圆封装材料,掌控着十余种关键原材料的日本人若想要彻底瘫痪韩国的半导体产业,似乎也只是信手拈来。

上一篇:传三星从比利时获得EUV光刻胶 半导体制造加速摆脱日本

下一篇:苹果研发支出创新高

在线留言询价

- 一周热料

- 紧缺物料秒杀

| 型号 | 品牌 | 询价 |

|---|---|---|

| BD71847AMWV-E2 | ROHM Semiconductor | |

| CDZVT2R20B | ROHM Semiconductor | |

| MC33074DR2G | onsemi | |

| TL431ACLPR | Texas Instruments | |

| RB751G-40T2R | ROHM Semiconductor |

| 型号 | 品牌 | 抢购 |

|---|---|---|

| TPS63050YFFR | Texas Instruments | |

| IPZ40N04S5L4R8ATMA1 | Infineon Technologies | |

| STM32F429IGT6 | STMicroelectronics | |

| BU33JA2MNVX-CTL | ROHM Semiconductor | |

| BP3621 | ROHM Semiconductor | |

| ESR03EZPJ151 | ROHM Semiconductor |

AMEYA360公众号二维码

识别二维码,即可关注

请输入下方图片中的验证码: