DRAM产业第三季营收增16.2%创新高,第四季价格平均涨幅10%

发布时间:2017-11-15 00:00

作者:

来源:EEFOCUS

阅读量:2151

根据集邦咨询半导体研究中心(DRAMeXchange)调查显示,2017年第三季度的

DRAM产业

营收表现又再度创下历史新高,受惠于传统销售旺季加上供给端成长有限,各类DRAM产品合约价普遍较前一季再上涨约5%。从市场面观察,第三季度DRAM总营收较上季再成长16.2%,整体产业仍处于供货吃紧的状态。

展望下一个季度,DRAMeXchange研究协理吴雅婷指出,整体而言,第四季DRAM

价格

平均涨幅将落在10%。其中,PC-OEM厂已议定第四季度合约价格,就一线大厂定价来看,均价已正式突破30美元,落在30.5美元,较上一季平均涨幅约达7%;从市场面来观察,此波涨幅主要受到行动式内存接棒涨价带动,配合DRAM供给吃紧的状况延续,以及智能手机旗舰机种的旺季效应,以三星为首的DRAM厂决定调升行动式内存报价,而手机客户为了备有足够库存也只能接受,因此行动式内存在第四季涨幅约有10-20%(取决于不同的容量);而服务器内存拉货动能亦十分强劲,第四季度合约价继续上涨6-10%。

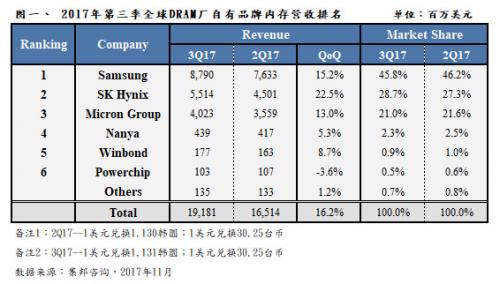

两大韩厂第三季合并市占率达74.5%,美光第四季可望缩小市占差距

综观第三季营收表现,三星依然稳坐DRAM产业的龙头,营收来到88亿美元,较第二季成长15.2%,再度创下历史新高;而SK海力士营收金额来到55亿美元,较前一季成长22.5%,成长动能显著,两大韩厂的市占各为45.8%与28.7%,合计已囊括74.5%的市占率。美光集团仍旧维持第三,营收金额为40亿美元,季增13.0%,市占21.0%。由于SK海力士本季平均销售单价高于美光,导致两者三季的市占差距持续扩张;展望第四季,由于美光逆势成为价格领导者,价格涨幅超越两大韩系厂,预计将缩减与第二名的市占差距。

受到价格持续上涨以及制程微缩所带来的成本效益,三星第三季度营业利益率冲破60%大关,来到62%历史新高;SK海力士亦从第二季度的54%再提升至56%;美光在17nm良率逐渐稳定下,营业利益率从44%来到50%,成长最为显著。展望第四季,受惠于DRAM价格持续上涨,各家获利可望进一步提升。

三星正思索扩产计划,SK海力士与美光专注良率与制程转进

观察各厂技术与产能布局,三星今年的目标除了专注于18nm制程的持续转进外,近几季DRAM同业的高获利,亦刺激三星开始思索可能的DRAM扩产计划,一方面应对供给吃紧状况,另一方面则期望提高DRAM产出量,压抑DRAM价格上涨幅度。三星此举将可巩固领先地位,维持与其他DRAM大厂1-2年以上的技术差距。

反观SK海力士今年目标还是着重于21nm的良率提升与该制程占比,18nm制程产品则预计年底会有小量出货;至于扩厂计划,SK海力士在中国无锡新建的第二座12英寸厂最快要到2019年才会有产能开出;而美光方面,台湾美光内存(原瑞晶)目前仍致力于改善17nm产品的稳定度,预期到年底良率可达80%以上,而台湾美光晶圆科技(原华亚科)今年仍以20nm制程良率的提升为主,明年将可望有一半产能转往17nm生产。

台系厂商部分,南亚科第三季营收较前一季小幅成长5.3%,主要因为该公司以利基型产品为主,价格上扬幅度不及国际大厂较完整的产品线。展望未来,由于该公司20nm良率继续提升,将会持续改善成本结构,增加南亚科的获利空间。力晶科技方面,DRAM季营收下滑3.6%,主因是替晶豪科、爱普等代工的获利佳,排挤部分DRAM产能;华邦方面营收则成长8.7%,但由于后续制程转进状况不明,未来获利状况将完全受内存平均销售单价提升的牵动。

(备注:文章来源于网络,信息仅供参考,不代表本网站观点,如有侵权请联系删除!)

在线留言询价

相关阅读

行业新闻

服务器DRAM暴涨50%!

2025-10-29 14:20

阅读量:687

- 一周热料

- 紧缺物料秒杀

| 型号 | 品牌 | 询价 |

|---|---|---|

| CDZVT2R20B | ROHM Semiconductor | |

| RB751G-40T2R | ROHM Semiconductor | |

| MC33074DR2G | onsemi | |

| TL431ACLPR | Texas Instruments | |

| BD71847AMWV-E2 | ROHM Semiconductor |

| 型号 | 品牌 | 抢购 |

|---|---|---|

| TPS63050YFFR | Texas Instruments | |

| ESR03EZPJ151 | ROHM Semiconductor | |

| IPZ40N04S5L4R8ATMA1 | Infineon Technologies | |

| BP3621 | ROHM Semiconductor | |

| STM32F429IGT6 | STMicroelectronics | |

| BU33JA2MNVX-CTL | ROHM Semiconductor |

热门标签

ROHM

Aavid

Averlogic

开发板

SUSUMU

NXP

PCB

传感器

半导体

资讯排行榜

相关百科

关于我们

AMEYA360公众号二维码

识别二维码,即可关注

AMEYA360商城(www.ameya360.com)上线于2011年,现

有超过3500家优质供应商,收录600万种产品型号数据,100

多万种元器件库存可供选购,产品覆盖MCU+存储器+电源芯

片+IGBT+MOS管+运放+射频蓝牙+传感器+电阻电容电感+

连接器等多个领域,平台主营业务涵盖电子元器件现货销售、

BOM配单及提供产品配套资料等,为广大客户提供一站式购

销服务。

请输入下方图片中的验证码: