- Ameya360 Component Supply Platform >

- Trade news >

- 台积电发布Q1财报:净利润下滑透露哪些信息

台积电发布Q1财报:净利润下滑透露哪些信息

今日台积电发布了截止3月31日的2018财年第一季度财报。台积电第一季度合并营收为2480.79亿元(新台币,下同)(约合84.58亿美元),较上年同期的2339.14亿元增长6.1%;净利润为897.85亿元(约合30.61亿美元),较上年同期的876.29亿元增长2.5%。折算为12英寸晶圆的晶圆出货量为26800片,同比增长8.4%。

与上一季度相比,台积电营收下滑8.2%,净利润下滑9.6%,晶圆出货量持平。

展望Q2,受智能手机市场需求持续疲软影响,Q2营收将季减7%~8%,预计营收将在78亿~79亿美元之间。考虑到新台币兑换美元汇率影响,预计毛利率从Q1的50.3%下滑至47%~49%,运营利润率从Q1的39%下滑到35%~37%。

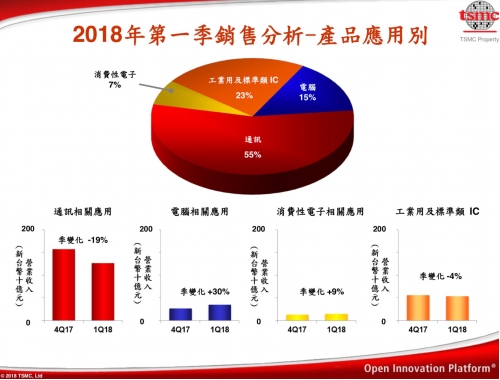

从产品应用划分来看,通讯相关应用营收占比55%,季减19%;工业及标准类IC营收占比23%,季减4%;电脑相关应用营收占比15%,季增30%;消费电子相关应用营收占比7%,季增9%。

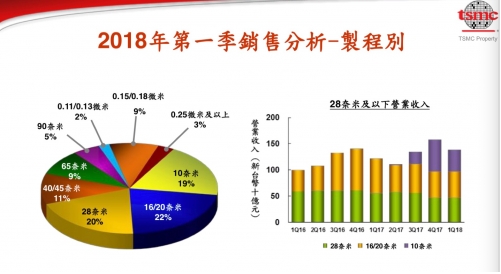

从工艺节点划分来看,10纳米晶圆出货量占据了总晶圆营收的19%;16/20纳米晶圆占据了总晶圆营收的22%;28纳米及以上先进工艺晶圆占据了总晶圆营收的61%。其中16/20纳米和28纳米晶圆营收与上一季度基本持平,本季度的营收下滑主要是由于10纳米晶圆的大幅下滑。

结合来看,台积电本季度营收下滑主要是由于采用10纳米晶圆的通讯产品大幅下滑所致。对此台积电总经理暨共同执行长魏哲家表示,这是由于去年底以来智能手机市场疲软,尤其是高端机型需求不如预期,此外挖矿需求也存在不确定性。而这部分应用正是台积电先进工艺晶圆的主要用户。

受此影响,魏哲家表示台积电今年以美元计营收将增长约10%,低于此前预期的10%~15%。而今年不含存储部分的整体半导体市场将增长5%,也低于此前预期的5%~7%。整体晶圆代工业将增长8%,低于此前预期的9%~10%。

值得指出的是,在16日中兴受美国制裁后,传出对供应链的不利影响。魏哲家表示,也是刚刚才收到这一信息,因此Q2预期没有将中兴事件的影响考虑进去。他补充说,目前台积电正在审慎研究中兴对供应链的后续影响,但是公司拥有广泛的客户群,预计其对台积电Q2的影响非常有限。

虚拟货币一直是近来市场关注的话题,近期其价格走势一直呈现波动。魏哲家指出,台积电的虚拟货币客户在挖矿领域都发展的很好,也看到他们正在往AI领域转型,而且态势不错。他透露,虚拟货币客户仍有强劲需求,且正转向7纳米。

谈及7纳米,魏哲家表示,将按原时程表推进先进制程,预计7纳米下半年快速量产出货,到第四季度7纳米的营收占比预计将快速攀升达到20%左右,全年7纳米营收占比10%左右,年底预计将有50个客户采用7纳米流片。在第一季度占比19%的10纳米,相应地到第四季度将降至个位数百分比。而今年的资本支出也相应地提升,达到115亿~120亿美元,主要是用于扩充产能和预付EUV设备等。

共同执行长刘德音补充说,7纳米强化版将逐渐导入EUV,明年会进行少部分量产,2020年实现大规模量产。他强调,由于台积电的先进工艺制程进展及良率提升,原有28纳米客户正越来越多地采用更先进节点工艺,向10/7纳米转移。

在台积电南京工厂方面,目前进展顺利。台积电财务长何丽梅表示,16/12纳米进展顺利,预计4月开始小批量试产,第一期月产能规模约20000片,以大陆客户为主。此前媒体报道比特大陆将是台积电南京工厂的首位客户。

Previous:中国三大存储器阵营预计于下半年试产,2019年将为中国存储器生产元年

Next:5G争夺白热化,这是中国芯片关键一战?

Online messageinquiry

台积电南京厂,获美国年度许可!

台积电官宣:2nm量产!

突发!美国撤销台积电南京厂授权!

台积电1.4nm提前启动!

- Week of hot material

- Material in short supply seckilling

| model | brand | Quote |

|---|---|---|

| BD71847AMWV-E2 | ROHM Semiconductor | |

| CDZVT2R20B | ROHM Semiconductor | |

| RB751G-40T2R | ROHM Semiconductor | |

| MC33074DR2G | onsemi | |

| TL431ACLPR | Texas Instruments |

| model | brand | To snap up |

|---|---|---|

| IPZ40N04S5L4R8ATMA1 | Infineon Technologies | |

| BU33JA2MNVX-CTL | ROHM Semiconductor | |

| STM32F429IGT6 | STMicroelectronics | |

| TPS63050YFFR | Texas Instruments | |

| BP3621 | ROHM Semiconductor | |

| ESR03EZPJ151 | ROHM Semiconductor |

Qr code of ameya360 official account

Identify TWO-DIMENSIONAL code, you can pay attention to

Please enter the verification code in the image below: