- Ameya360 Component Supply Platform >

- Trade news >

- 联电34亿元全资收购与富士通合资公司 子公司和舰申请A股挂牌

联电34亿元全资收购与富士通合资公司 子公司和舰申请A股挂牌

晶圆代工大厂联电6月29日以重大讯息记者会的方式宣布,经公司董事会通过决议,为拓展海外市场、加速业务成长,拟执行与Fujitsu Semiconductor Limited(FSL)于2014年签订之合资合约之选择权,以合资公司Mie Fujitsu Semiconductor Limited(MIFS)2018年3月31日之净值为基础,购买FSL持有之MIFS全部股权(84.1%),本股权购买案总交易金额不超过日币576.3亿元(约合人民币34.4亿元)。完成股权购买后,MIFS将成为联电持股百分之百之子公司。

另外,联电董事会并决议由从事8英寸晶圆专工业务之子公司和舰芯片制造(苏州)股份有限公司(原名称为和舰科技(苏州)有限公司,以下简称和舰公司),携同另一子公司联芯集成电路制造(厦门)有限公司,以及和舰公司从事IC设计服务业务之子公司联暻半导体(山东)有限公司,由和舰公司向大陆证监会申请首次公开发行人民币普通股(A股)股票,并向上海证券交易所申请上市交易。

联华电子总经理王石表示,随着5G、物联网、汽车和人工智能领域等新应用的爆发,联电正面临12英寸成熟制程的需求激增,预计市场环境将持续推升此强劲的需求。凭藉联电在中国台湾、中国大陆和新加坡现有的12英寸晶圆厂的布局,日本MIFS将可进一步帮助联电客户分散制造风险,给予日本和国际客户更佳的全球化服务。“我们很高兴联电与富士通半导体之间的坚实合作关系,使我们能够实现进一步的成长,并透过收购MIFS为客户提供更高的附加价值。”

王石进一步指出,为因应大陆半导体市场的快速成长,并考量联电与集团整体长远发展,联电于大陆地区的晶圆专工及IC设计服务业务由和舰公司统筹,提供客户完整的IC制造解决方案。透过A股上市,和舰公司可善用募集资金,再投资复制既有的成功模式,拓展大陆市场,以进一步提升产能规模、技术品质,并提高行业竞争门槛与强化公司既有竞争优势。

联电表示,和舰公司于A股上市后,将可取得更多元化的在地资金来源,改善整体报表的财务结构,将资金留在台湾,并且可以提升本公司的资产规模,进一步充实公司的资本实力;未来并藉由与股权连结的奖励措施,吸引当地优秀人才,有助于拓展本公司整体集团业务及全球布局。

和舰公司的营收比重仅占本公司合并营收约11%,此次于A股上市新股发行股数占和舰公司发行后总股本约11%左右,联华电子仍将持有和舰公司约87%的股权,联电股东的权益不会因此减损。

Previous:传感器厂商大盘点,除了歌尔声学/大华股份/航天电子/华天科技还有谁?

Next:传华新科,三星MLCC 7月涨价

Online messageinquiry

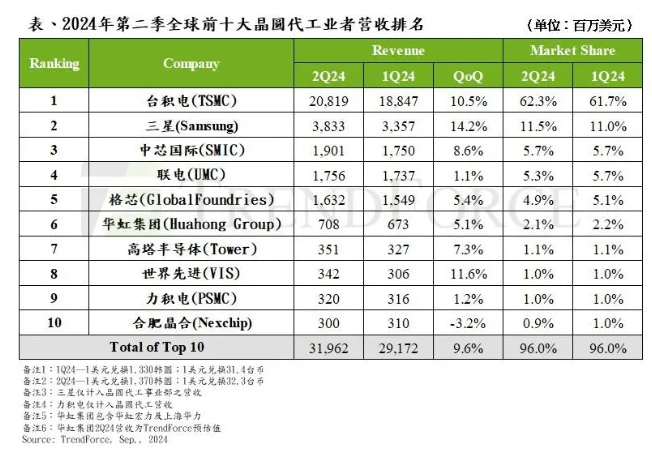

十大晶圆代工排名!

- Week of hot material

- Material in short supply seckilling

| model | brand | Quote |

|---|---|---|

| BD71847AMWV-E2 | ROHM Semiconductor | |

| TL431ACLPR | Texas Instruments | |

| CDZVT2R20B | ROHM Semiconductor | |

| RB751G-40T2R | ROHM Semiconductor | |

| MC33074DR2G | onsemi |

| model | brand | To snap up |

|---|---|---|

| TPS63050YFFR | Texas Instruments | |

| BU33JA2MNVX-CTL | ROHM Semiconductor | |

| STM32F429IGT6 | STMicroelectronics | |

| ESR03EZPJ151 | ROHM Semiconductor | |

| IPZ40N04S5L4R8ATMA1 | Infineon Technologies | |

| BP3621 | ROHM Semiconductor |

Qr code of ameya360 official account

Identify TWO-DIMENSIONAL code, you can pay attention to

Please enter the verification code in the image below: