- Ameya360 Component Supply Platform >

- Trade news >

- 扒一扒MLCC涨价内幕,元凶直指原厂国巨及其代理商

扒一扒MLCC涨价内幕,元凶直指原厂国巨及其代理商

常规电容涨幅已经达到15-25倍,这对于用料数百颗的终端来说,电容涨价的成本已经抹平了终端利润,甚至处于亏本状态。造成如今这种局面,对大陆电子产业链的影响非常恶劣,其元凶直指原厂国巨及其代理商。

“这一波电容电阻涨价潮真是十年难得一见,涨幅已经达到15-25倍。”下游某终端厂商CEO向媒体透露,受此影响,一个用到300多颗电容电阻的4G LTE模块已处于亏本状态,一款用到600多颗电容电阻的路由器利润已近乎抹平,部分终端硬件厂商已经处于亏本倒闭的边缘。

去年以来,电容电阻等被动元器件开启了“高烧”模式,价格轮番猛涨。在现货市场,常用的0201封装104规格电容,从原来每千颗4元左右,涨到60元左右;常用的0420封装105规格电容,从原来的每千颗6元左右,涨到现在的150元左右,且都供不应求。这让电容电阻原厂营收创下新高的同时,其代理商更是赚得盆满钵满。

而电容电阻究竟缘何持续涨价?台湾国巨等原厂及其代理商纷纷将原因指向供需的结构性失衡。可除了汽车电子等市场对高端电容电阻的需求紧缺外,智能硬件对中端电容电阻的产品需求真是如此紧缺吗?

“中端电容电阻的市场需求并没有如此紧缺,一方面是由于原厂在限制出货,另一方面又联合代理商在囤货炒货。”上述CEO透露,造成如今这种局面,对大陆电子产业链的影响非常恶劣,不利于大陆电子产业的稳定健康成长,其元凶直指原厂国巨及某代理商。

可怕的国巨

国巨是全球第三大电容原厂,深谙中国大陆MLCC市场的结构瓶颈及其自身所扮演的角色。由于MLCC的技术和产能分布存在较为明显的地域性特征,中国大陆厂商主要生产大尺寸、低电容值的产品,技术含量相对较低;日系厂商主要生产小尺寸、高电容值的产品,技术含量很高;以国巨为代表的台系厂商则位于二者之间。

尤其是日系原厂在2016年年底开始放弃部分中端MLCC市场转向高端后,中国大陆不少中高端客户开始转单国巨等台湾原厂。台湾被动元件巨头国巨随之酝酿推动MLCC涨价大潮,带动华新科等台湾被动元件厂商纷纷涨价。

2017年4月20日,国巨开始发布第一份MLCC涨价通知,随后按季度分别在2017年6月19日、9月7日以及12月1日发布MLCC涨价通知,涨幅之大让友商看在眼里记在心里。 业内人士透露,2017年除了这几次公开涨价外,国巨还数次借其子公司和某代理商向客户发布涨价通知;到了2018年后,国巨及其子公司开始以中国大陆环保政策的由头,频频涨价,业绩大振。

尝到甜头的国巨开始把涨价的“高烧”传递至电阻,国巨除了是全球第三代电容原厂外,同时也是全球第一大电阻原厂。2018年1月2日,国巨借控股公司旺诠向客户发布电阻涨价,率先打响电阻涨价第一枪,如法炮制了MLCC的涨价模式。

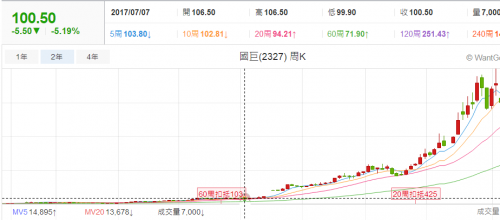

在电容电阻频频涨价的带动下,国巨营收大涨,股价也随之一路飙升。从2017年7月7日到2018年7月6日,国巨股价由每股106元新台币,飙涨到1175元新台币。一年之内,国巨股价涨幅超过11倍,涨幅之大,远非其他厂商所能及。

上述CEO透露,除了直接涨价外,国巨及其子公司还限定部分产品停止接单,甚至还会要求工厂限制出货;而在其出货的产品中,除了满足少部分直供的终端大客户外,其余订单很多流向了其代理商。

于是在国巨放大市场需求的缺口下,国巨某代理商就有了更多操作的空间来实现炒货的目的。至于具体炒货的方式,该CEO进一步透露,国巨把货供给某代理商之后,一起以某代理商的名义联合多家有实力的其他代理商组团,大幅抬高国巨产品在现货市场的价格。

“帮凶”某代理商

事实上,国巨联合某代理商炒货不仅仅只是单靠哄抬市价。对于下游终端厂商而言,按照时间周期,保障终端产品正常上市是非常重要的,一旦电容电阻交期延长,终端产品上市进程无疑会被拖累。

国巨联合某代理商正是切中要害,屡屡延长交期,大幅拉高产品价格。国巨某代理商的客户向集微网表示,国巨该代理商的电容电阻明面涨价不会很高,但客户找其出货时,会故意称没现货,甚至说半年内都没货,且向该客户推荐可靠货源的其他代理商,可其介绍的代理商也会说没货,于是会再向该客户介绍另外的代理商或是贸易商,通过层层介绍四处找货,直到客户最终高价出货为止,交期也延长到了1-2个月。 “正是通过这种恶劣的玩法,不断拉长交货周期,加剧电容电阻涨价潮。”国巨某代理商的客户进一步称,根据国巨代理商的介绍,下游客户找到的一个个中小代理商,甚至是贸易商,其实都与国巨代理商关联密切,其中要么是国巨代理商的控股子公司,要么是其出资方等,货源都是来自国巨代理商。

如此一来,不单是最后交货的代理商受益,国巨代理商及背后的国巨也都大赚特赚。那么,最终国巨的电容电阻到底涨价到什么地步?

上述CEO称,以4G LTE模块为例,在其常用到的104和105规格电容中,104规格从原来的每千颗4元左右涨到60元左右,105规格从原来的每千颗6元左右涨到150元左右,涨了15-25倍。这些常用规格的电容还经常缺货,现货市场价格只会更高,贸易商出货的价格甚至会在这个价格上再涨一半。而对于大陆的终端厂商来说,一个高端4G LTE模块的利润也不一定到2美金,这完全是让终端厂商在做亏本的买卖,很多电力电表中用到的模块很多都在亏本出售。

“我们公司已经创立已经十余年,而当前电容电阻价格疯涨的情况还是第一次见,公司也从没有像今年一样运营艰难,以往每年都至少都能赚数千万,今年将会直接亏损。”该CEO进一步称,由于高端4G LTE模块所需的MLCC,大陆原厂风华高科和宇阳都还无法满足其产品要求,日系原厂又在减产,迫使大陆很多终端厂商只有选择买国巨的产品。然而,在其电容电阻如此大的涨幅之下,今年很多终端硬件厂商都将亏本,已经严重影响到终端厂商的生死存亡。

何以焉附?

虽然国巨的电容电阻价格疯涨,但对终端厂商来说,整机很难涨价。因为很多厂商都是按照之前签订了合约执行,整机不但没理由涨价,还要按时交货,亏本也就避无可避。

而在国巨的涨价带动下,日系厂商村田也在跟着涨价。日前,村田对客户发出通知,对公司部分MLCC产品进行涨价。村田代理商向记者表示,一直以来,村田内部是分涨价和不涨价两派,现在国巨在不断涨价,村田原厂迫于各方面压力,也不得不开始涨价。

受此影响,风华高科和宇阳也都在涨价,只是涨价幅度远没有国巨那么高,整个被动元件市场进入了一种恶性循环模式,对下游终端厂商的影响也越来越大。

于是市场有传闻称,国巨电子中国区经理日前表示,国巨MLCC将降价10%;不过,国巨官方马上辟谣否认,并表示MLCC没有降价空间,未来只可能继续涨价。

坦白来讲,国巨之所以敢如此坚定继续涨价,还是看准了大陆MLCC原厂尚存的差距很难快速赶上。虽然大陆电容原厂在持续追赶,但在材料、工艺、性能等方面还是有所欠缺,特别是对于高精密度的高端电容产品,大陆MLCC原厂与国巨还是有一定的差距。

而大陆终端厂商排除中兴华为等大企业,可以直接从原厂拿货,涨价不会产生很大影响。中小终端厂商无法从原厂直接拿货,只有通过代理商渠道,这一渠道的电容电阻价格涨幅都已经达到20-30倍,对终端厂商来说,这已经抹平了其整机成品的利润,甚至在亏本买卖,影响甚大。

如果真如国巨所说,MLCC没有降价空间,未来只可能继续涨价,那么代理商渠道的现货价格将会更为昂贵,这对中小终端厂商来说,无疑是一场行业灾难,继续生产终端成品的价值又将何以焉附?

面对这波十年难得一见的电容电阻涨价潮,上述CEO认为,目前没有解决办法,只有高价去买,现在不少终端厂商都在硬撑,一旦有企业撑不下去了,企业倒闭也可能就在旦夕之间。终端厂商亏本倒闭,国巨又何以焉附!那么最终,国巨一年内翻11番的股票又将作何支撑?国巨的某代理商又该重新去抱谁的大腿?国巨未来面对的,或将是比行业指责更大的商业契约的“拷问”。

Previous:八吋晶圆供不应求,世界先进和联电同时爆出产能全满

Next:供过于求,存储芯片局势浅析

Online messageinquiry

MLCC,涨价!

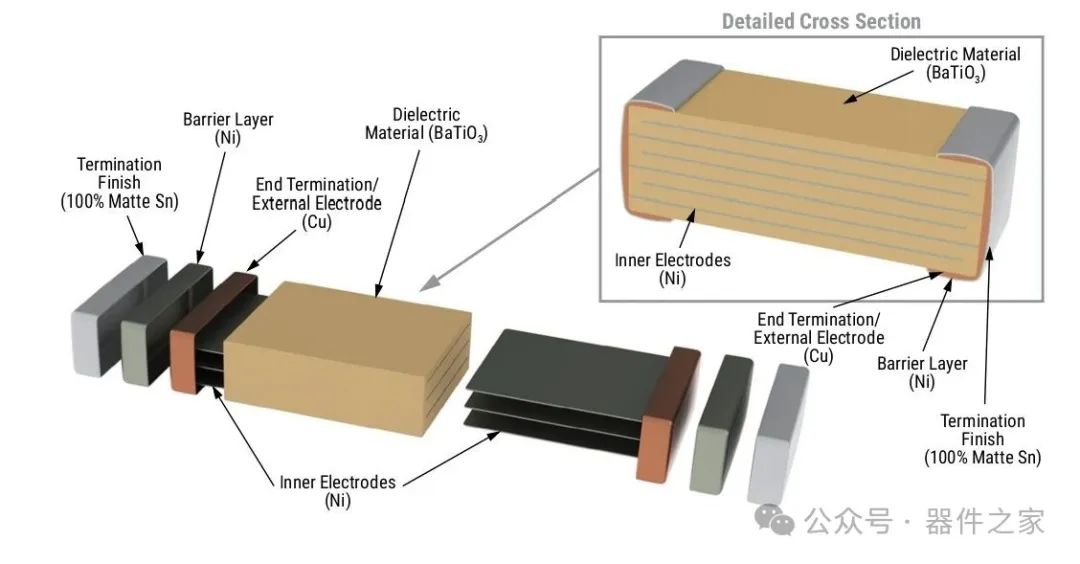

MLCC高性能产品简介

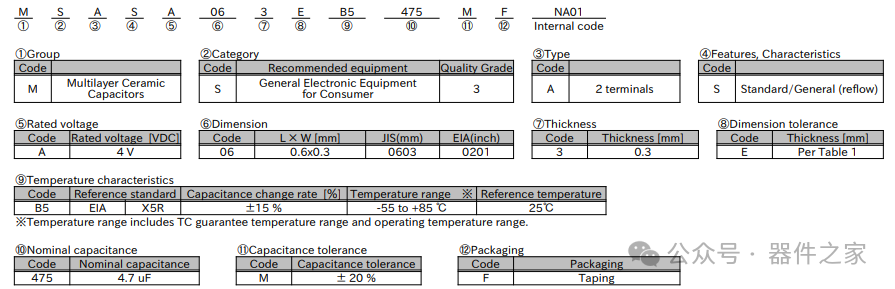

主流厂商MLCC型号说明——非车规物料

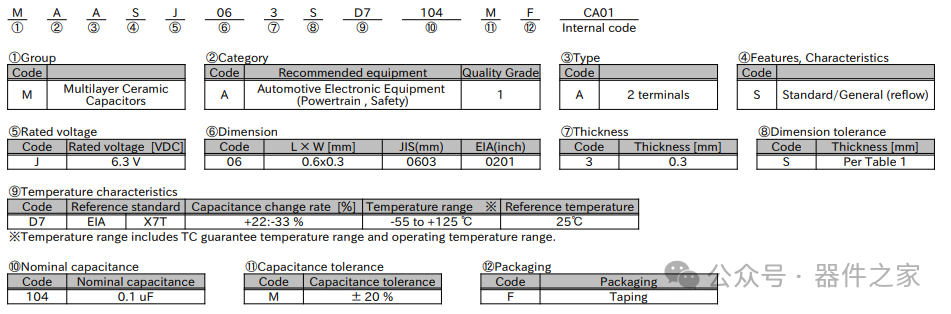

主流厂商MLCC型号说明——车规级物料

- Week of hot material

- Material in short supply seckilling

| model | brand | Quote |

|---|---|---|

| CDZVT2R20B | ROHM Semiconductor | |

| RB751G-40T2R | ROHM Semiconductor | |

| BD71847AMWV-E2 | ROHM Semiconductor | |

| TL431ACLPR | Texas Instruments | |

| MC33074DR2G | onsemi |

| model | brand | To snap up |

|---|---|---|

| BP3621 | ROHM Semiconductor | |

| ESR03EZPJ151 | ROHM Semiconductor | |

| IPZ40N04S5L4R8ATMA1 | Infineon Technologies | |

| TPS63050YFFR | Texas Instruments | |

| BU33JA2MNVX-CTL | ROHM Semiconductor | |

| STM32F429IGT6 | STMicroelectronics |

Qr code of ameya360 official account

Identify TWO-DIMENSIONAL code, you can pay attention to

Please enter the verification code in the image below: