都说晶圆代工“钱难赚”,英特尔为何还要高调踏进来?

“英特尔精尖制造日”上分享的不止有最新的10nm工艺,英特尔在代工业务方面的最新战略同样引人关注。

英特尔在2013年正式宣布开放代工业务,但细算起来,从最初的高速FPGA公司Achronix,到后来的Altera、展迅,其实都和英特尔有着千丝万缕的联系。如果要给跟自己没什么业务关联的公司做代工,除了技术,还有哪些方面是需要改变的?毕竟,自给自足的生产与放下身段做代工的心态是完全不同的。

英特尔公司技术与制造事业部副总裁、晶圆代工业务联席总经理Zane Ball日前就上述话题接受了包括《国际电子商情》在内的媒体专访。他指出,英特尔元晶代工业务将重点关注两大细分市场:网络基础设施、移动和互联设备,可以输出22纳米、14纳米、10纳米和22FFL等技术。除此之外,英特尔还可以提供联合优化设计套件、硅晶验证的IP和创新的封装测试能力等。

这次宣布开放出来的代工工艺是最新的22FFL技术,您能否对此加以详细介绍?它和FD-SOI技术是怎样的关系?

基于多年22纳米/14纳米的制造经验,英特尔推出了称为22FFL(FinFET低功耗)的全新工艺。该工艺提供结合高性能和超低功耗的晶体管,及简化的互连与设计规则,能够为入门级智能手机、物联网设备(IoT)、连接解决方案、可穿戴设备和车载系统这样的低功耗及移动产品提供通用的FinFET设计平台。与先前的22GP(通用)技术相比,全新22FFL技术的漏电量最多可减少100倍。22FFL工艺还可达到与英特尔14纳米晶体管相同的驱动电流,同时实现比业界28纳米/22纳米平面技术更高的面积微缩。

22FFL工艺包含一个完整的射频套件,并结合多种先进的模拟和射频器件来支持高度集成的产品。借由广泛采用单一图案成形及简化的设计法则,使22FFL成为价格合理、易于使用可面向多种产品的设计平台,与业界的28纳米的平面工艺(Planar)相比在成本上极具竞争力。

FinFET和FD-SOI是两条不同的技术路线。首先在晶圆成本方面,FD-SOI的晶圆成本更高,而且在量产和体偏压方面,FD-SOI也不具备优势。相比之下,FinFET是主流技术,在设计、支持、生态系统方面肯定更强。英特尔做过技术方面的比较,我们认为如果客户需要最高的密度、最好的功耗比,当然是英特尔10纳米技术;如果需要非常低的漏电流,更优化的设计,22FFL工艺肯定是首选。

英特尔开放代工业务并不是什么新消息,除了需要在技术上做好储备之外,还有哪些方面是您认为需要改变的?

毫无疑问,我们会集成英特尔在各个领域的优势和资产来为客户提供整体服务,不断加强业务上的能力。纯粹的晶圆销售只是其中的一部分,另外一个不可忽视的因素是我们可以提供交钥匙或者一站式服务,也就是除了晶圆本身之外,还提供非常先进的封装和测试方案,一并打包交付给用户。现在我们有了22FFL,这是一个全新类别的产品,它使得英特尔有机会接触到全新类型的客户,而他们此前可能并不在英特尔服务的范围之内。

22FFL工艺未来会安排在英特尔的哪些工厂进行代工制造?如果在海外的话,对于中国客户来说会不会存在一些交货周期或者是成本上的顾虑?

实际上英特尔在制造能力方面有一个特别大的优势,英文叫Copy Exactly,也就是精确复制。标准化的制造能力可以在一个工厂里加以实现,不管是哪一个工厂,只要生产就完全是一样的标准、流程和质量,这样的精确复制能力使得英特尔可以在多家工厂进行生产,也让我们在选择生产地址上有了很大的灵活性。针对具体客户到底选哪一个工厂来生产,英特尔目前还不急于做这个决定。

英特尔在制程工艺上有优势,开放代工业务是否因为当前PC市场的成熟,是对现有产能的一种释放?

首先,为什么要选代工的业务?其实我们可以看到之所以会进军代工业务,是因为这个市场里面存在着非常好的业务机会,能够挣钱,这是我们做代工业务的重要原因。作为一家领先的技术企业,英特尔确实能够靠自己的优势在代工市场里挣到钱。你也知道,这个市场在不断的整合,现在拥有尖端技术能够来做代工的公司其实非常少,而英特尔恰恰是其中之一,这对我们来说是一个不可多得的机会,我们自然要发展这个业务。

实际上在几年前我们就开始尝试来做代工的业务,但这对英特尔来说,存在着很多需要学习的东西,因为代工和IDM(整合原件制造商)来说有很大的差异性,我们需要获取必要的工具,需要获取必要的行业标准,我们也需要搭建起足够的基础设施,并且获取需要的知识产权,花了一些时间。现在英特尔和第一个代工客户之间已经取得了非常良好的成功合作成效,我们也具备了全面的能力,现在应该把面铺开,去接触服务更多客户,进一步实现代工业务更大的发展,所以选择了这样的时间点。

英特尔特别关注中国代工市场的机会。在全球半导体市场上,来自中国的消费达到了58.5%,但中国无圆晶厂全球占比为25%,中国半导体领域拥有巨大的机会。除了Altera和展讯外,英特尔将通过代工业务加深与中国伙伴的合作,接受22nm FL/14nm FinFET/10nm FinFET等代工合同,助力中国技术生态系统蓬勃发展。

开放代工会不会影响英特尔的利润率?

英特尔作为一家集团公司整体的业务收入在600亿美元,这是很大的规模和收入水平。现阶段代工在整个公司的收入当中所占的比重还是比较小的,但是将来会逐渐提升,到那个时候可能会对整个公司财务的结果产生更大的影响。

英特尔在整个代工业务体系中相对来讲还是新进者,您觉得英特尔取得成功的基石在哪里?

英特尔取得成功是有一些重要基石的。首先,在现在的代工市场上,那些具备创新能力、金融融资能力以及技术的企业其实每年都在大幅缩水,这意味着市场将变得愈加残酷,很明显英特尔在这个领域是数一数二的。

第二个原因,作为一个成功的IDM并不简单,我们有丰富的产品线、IP、全球合作伙伴、以及很多独有的资产和特质,这都奠定了英特尔在未来发展的基础以及在这一领域的发展基石。我们希望用谦逊的态度,也希望继续从行业合作伙伴学习更多的经验,但是我们一定有正确的技能能够发展这个市场。

如果使用英特尔代工的话,英特尔能够给客户提供什么样的技术支持,帮助他们取得成功?

支持的确非常关键!在中国市场我们投资了多个城市,同时我们也在马来西亚很多额外的资源,可以与中国市场相得益彰,互为补充。我们也有很多新客户从一家代工厂穿越到另一家代工厂,需要很多预先准备。英特尔代工服务中有完整的团队支持,所以说任何层面的支持都是可以提供的。

第二,我们可以从生态系统的合作伙伴当中获得很大的支持。例如主要的电子设计自动化公司,包括Synopsys、Cadence、Mentor和ANSYS在内,均为英特尔晶圆代工业务提供了最新工具与流程。这些公司与我们合作,在英特尔平台上认证他们的工具,以确保我们的客户能够获得最佳设计成果。

所有主要IP供应商均在我们的各种平台上提供了经过芯片验证的IP,包括Arm、Synopsys、Imagination和Cadence。他们的产品包括优化的库、基础IP和高级IP(包含CPU/GPU内核)。Northwest Logic和Arasan等供应商提供了控制器,而Wipro、Sankalp、Synapse和Open-Silicon等公司则提供设计服务。

同时在中国市场也是如此,任何新加入的客户都可以在任何层面、任何技术上为他们提供最为全面的支持。当然有一些客户要求非常高,他们的预算也比较高,他们希望定制化的技术,英特尔也为此做了充分准备,我们打造了个性化的功能及特性。

在线留言询价

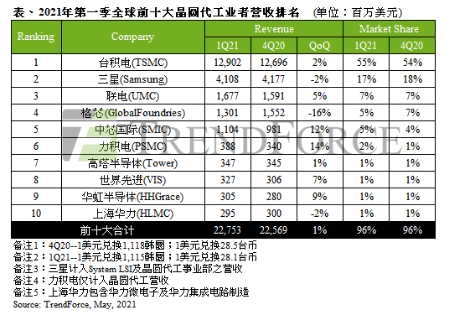

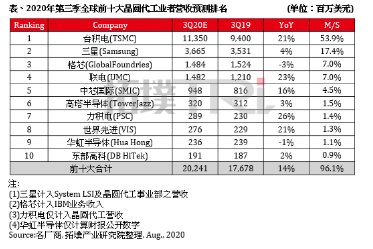

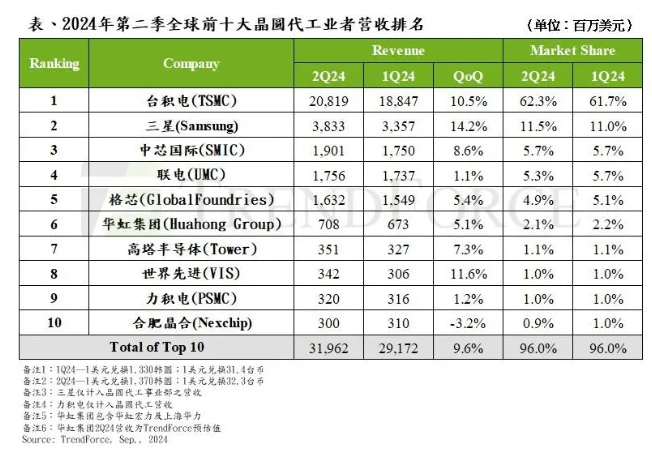

十大晶圆代工排名!

- 一周热料

- 紧缺物料秒杀

| 型号 | 品牌 | 询价 |

|---|---|---|

| BD71847AMWV-E2 | ROHM Semiconductor | |

| RB751G-40T2R | ROHM Semiconductor | |

| MC33074DR2G | onsemi | |

| TL431ACLPR | Texas Instruments | |

| CDZVT2R20B | ROHM Semiconductor |

| 型号 | 品牌 | 抢购 |

|---|---|---|

| ESR03EZPJ151 | ROHM Semiconductor | |

| BP3621 | ROHM Semiconductor | |

| BU33JA2MNVX-CTL | ROHM Semiconductor | |

| STM32F429IGT6 | STMicroelectronics | |

| IPZ40N04S5L4R8ATMA1 | Infineon Technologies | |

| TPS63050YFFR | Texas Instruments |

AMEYA360公众号二维码

识别二维码,即可关注

请输入下方图片中的验证码: