- Ameya360 Component Supply Platform >

- Trade news >

- 被动元件没啥技术含量?这家公司却赚的盆钵金满

被动元件没啥技术含量?这家公司却赚的盆钵金满

被动元件龙头厂国巨公布3月及首季营收,其中3月营收为42.71亿元,创下历史新高,月增率32.8%,年增率更达80.1%,累计首季营收110.25亿元,一举突破100亿元及110亿元大关,年增率更达61.7%,同创单季新高。

国巨旗下电感厂奇力新也公布3月及首季营收,3月营收11.53亿元,月增率47.7%,年增率13.3%;首季营收30.07亿元,年增率9.2%。

国巨表示,由于客户端需求持续成长、利基型产品扩产效益逐步显现,3 月单月营收再创历史新高纪录。就区域表现来看,包括大中华地区、亚太其他地区、欧洲地区及北美地区出货均较2 月增加;就终端客户而言,车用电子、工业用产品、手机通讯、经销商通路、EMS 、电脑相关产品及消费性电子产品等也均较2 月成长。

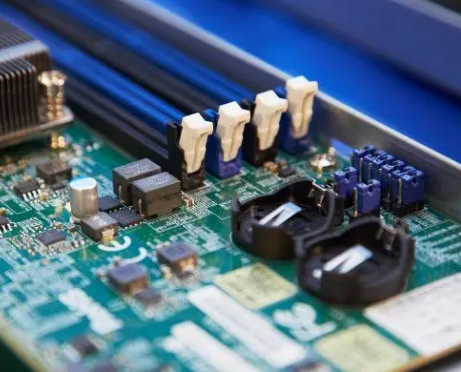

国巨今年的股市走势

展望后续营运动能,国巨表示,受惠于高单价车用电子及工规产品出货比重提升、高端客户需求持续成长、利基型产品扩产效益显现、高效能运算主机及高阶智慧型手机拉货畅旺,产品组合持续优化,乐观看待营运可望续创佳绩。

奇力新表示,就个别公司营收来看,奇力新母公司3 月营收为5.37 亿,月增率81.6%,年增率12.5,主要是因2 月订单递延出货,加上积层类、大小尺寸Molding 类及绕线型功率电感产品出货持续畅旺。

旺诠3 月营收也以4.38 亿元创下历史新高,月增率39.4%,年增率20.2%,主要是客户提前备货,加上金属板新产能开出。飞磁3 月营收1.77 亿元,月增3.9%,年增率1.3%,主要是因中国区客户招工不利拉货不如预期,同时飞磁中国工厂也因人力问题产出不足,无法随订单成长。

展望后市,奇力新表示,包括奇力新、旺诠及飞磁等3 家公司,光是3 月新接的订单金额已达20 亿元,创下历史新高纪录,将有利于后续出货动能。

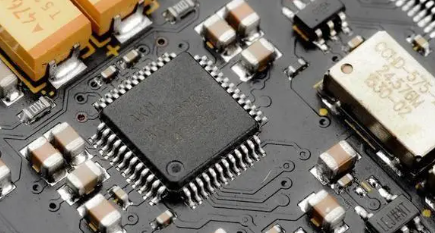

买买买成就的被动行业的巨头

国巨股份有限公司成立于1987年9月9日,原名台湾阻抗股份有限公司,是台湾第一大,全球前十的被动元器件供应商。以生产各类精密电阻器为主,后合并其经销公司「国巨股份有限公司」,并完成更名。公司为积层陶瓷电容( MLCC )、芯片电阻、高频天线、电解电容、电感、导线电阻、磁性材料等被动元件之国际级制造大厂,同时是全球芯片电阻最大供应商。

2017年1月19日,公司旗下铝质电解电容厂「凯美 (5317)」宣布将以每股24.76元为对价,公开收购芯片电阻厂「大毅 (2478)」45%股权,其溢价幅度达23.49%,总金额上看19.57亿元。该收购案若完成,公司之芯片电阻市占率将可稳居全球第一。

2017年1月,公司旗下电感厂「奇力新」进行大整并,以1.33亿欧元现金收购旗下孙公司磁性材料厂「飞磁(Ferroxcube)」;并以股份转换方式,取得本公司旗下「旺诠」100%股权,其换股比例为旺诠1股取得0.78股奇力新股份,合并后旺诠将下市。此外,奇力新亦透过孙公司以现金入资方式入主「湖南沅陵向华科技」49.9%股权。

2018年1月3日,公司再度进行大并购,旗下电感厂「奇力新」宣布合并电感厂「美磊」,并以发行新股的股份转换方式取得美磊100%股权,股份转换基准日暂订2018年7月1日,转换完成后,「美磊」将成为奇力新100%持股子公司,并于股份转换基准日后终止上柜和撤销公开发行。

国巨产品主要区分为四部份,包括芯片电阻(R-CHIP)、积层陶瓷电容(MLCC)、芯片电感及其他产品如陶瓷天线及磁性材料等。2. 营业项目与产品结构 2017年Q4产品营收比重:MLCC 59%、芯片电阻36%、导线电阻2%、高频天线1%、其他2%。产品应用方面为:电脑周边38%、通讯电子23%、工业电子21%、消费性电子12%、车用电子 6%。

国巨生产厂房落座于台湾高雄、中国苏州、东莞、欧洲波兰、葡萄牙等地区。截至2013年底,芯片电阻(Chip Resistor)月产能约为680~700亿颗,市占率为全球第一大厂;积层陶瓷电容(MLCC)月产能280~300亿颗。

2015年资本支出约10~15亿元,主要用来发展高单价特殊规格产品,例如车用、工业用产品。

2018年1月,产能为:芯片电阻900亿颗/月、MLCC 400亿颗/月。

国巨MLCC全球市占率约13%,芯片电阻全球市占率约34%,为全球芯片电阻第一大厂,其后分别为ROHM、Panasonic及KOA;积层陶瓷电容为则为全球大六大业者,次于MURATA、TDK及TAIYU YUDEN;磁性元件方面,为第四大厂,市占率8%;天线产品方面,主要利用低温共烧多层陶瓷( LTCC )技术,将被动元件、天线、IC与陶瓷电路板烧在同一颗元件中,形成一功能模组元件,已开始量产出货,客户包括手机、蓝芽耳机、WIMAX、汽车用GPS及WLAN等厂商。

除了智慧手机及平板电脑、LED TV等产品供应链之外,公司生产之车用厚膜芯片电子以通过全球车界认证标准。

国巨在中国大陆经销商、仓储及营运据点建置已完工,有助于接单及对客户推广。

2017年销售地区比重:大中华83%、其他亚洲 7%、欧洲8%、美国2%。

Previous:解读中国OLED产业,都有哪些投资机会

Online messageinquiry

日系被动元件大厂计划涨价20%!

- Week of hot material

- Material in short supply seckilling

| model | brand | Quote |

|---|---|---|

| TL431ACLPR | Texas Instruments | |

| RB751G-40T2R | ROHM Semiconductor | |

| BD71847AMWV-E2 | ROHM Semiconductor | |

| CDZVT2R20B | ROHM Semiconductor | |

| MC33074DR2G | onsemi |

| model | brand | To snap up |

|---|---|---|

| IPZ40N04S5L4R8ATMA1 | Infineon Technologies | |

| TPS63050YFFR | Texas Instruments | |

| STM32F429IGT6 | STMicroelectronics | |

| ESR03EZPJ151 | ROHM Semiconductor | |

| BP3621 | ROHM Semiconductor | |

| BU33JA2MNVX-CTL | ROHM Semiconductor |

Qr code of ameya360 official account

Identify TWO-DIMENSIONAL code, you can pay attention to

Please enter the verification code in the image below: