国内光通信芯片、光模组企业(TOP 32)

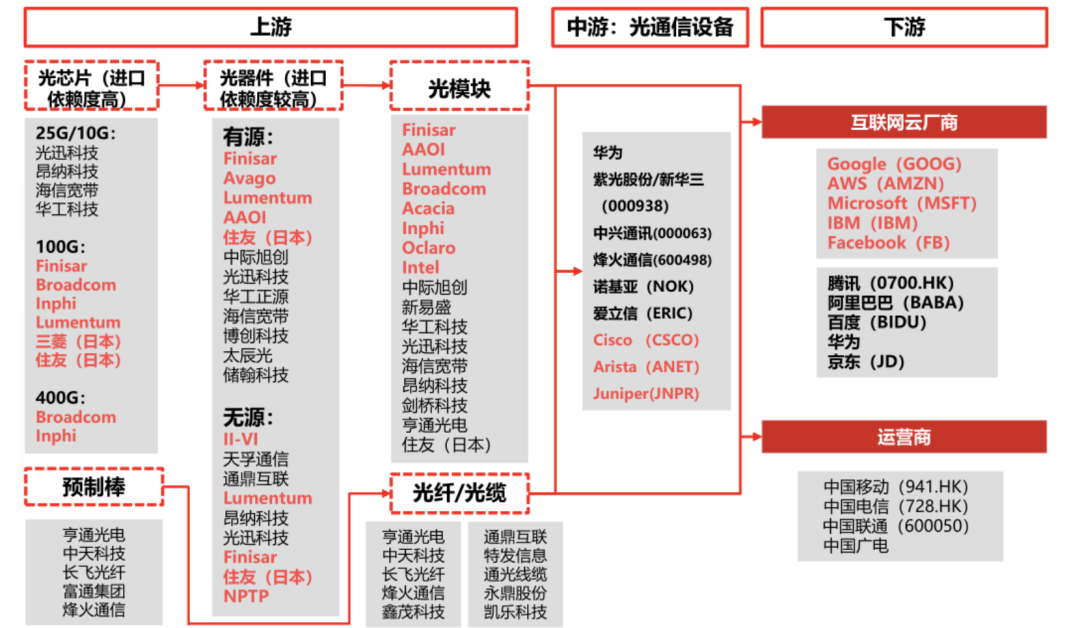

光通信产业链

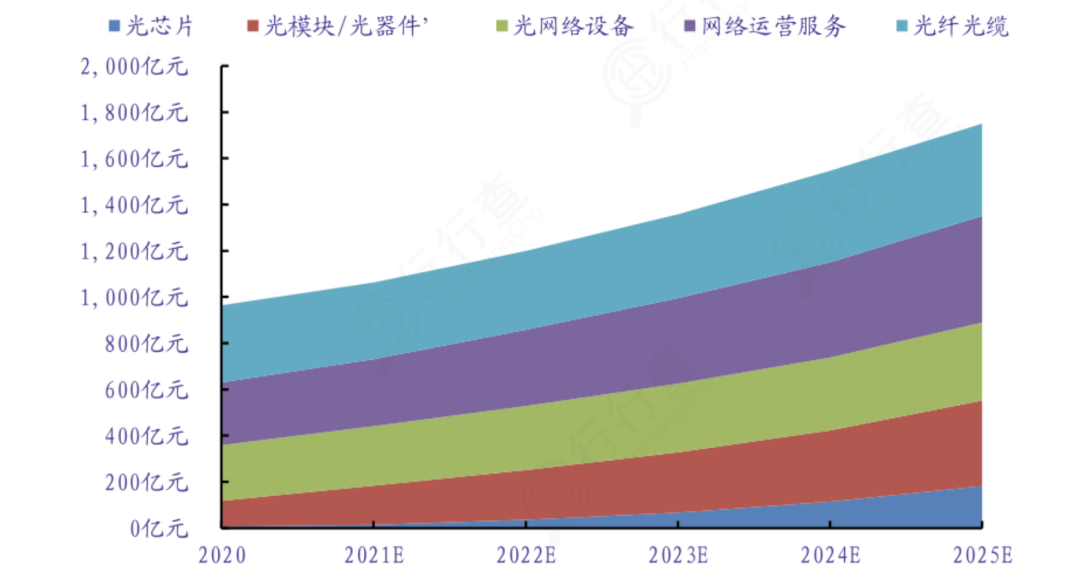

光通信产业链整体价值对比

上游:光芯片组件

从核心光芯片能力来看,目前我国高端光芯片厂商相对较少,目前国内只有部分企业了掌握了10Gb/s 速率及以下的激光器、探测器、调制器芯片。

光模块产业链上游议价能力较强

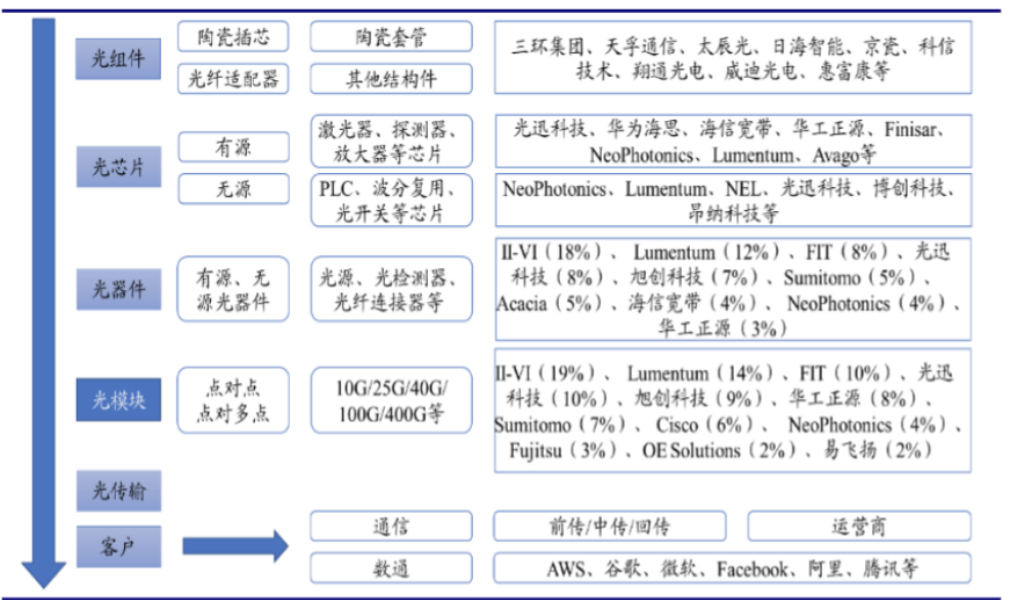

中游:光器件模组

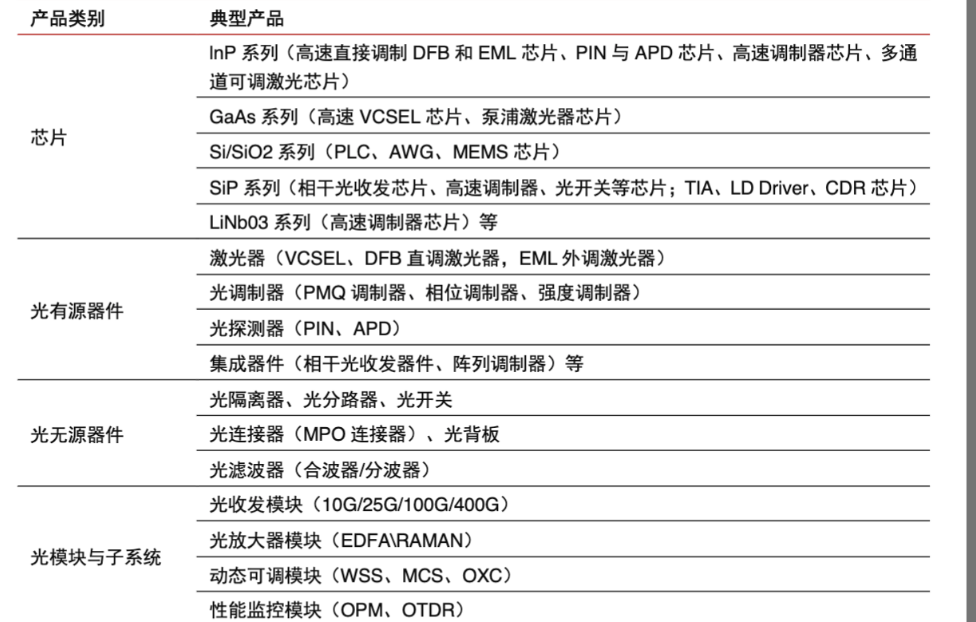

光器件主要分为光有源器件、光无源器件、光模块与子系统四大类。

有源光收发模块的产值占据最大份额约为65%。

国内厂商依靠封装技术在无源光器件、光收发模块等中低端细分市场竞争力较强;在高端有源器件、芯片等方面发展空间较大。

光模块

光模块处在光通信产业链中游的关键节点,是光电转化的核心器件,负责光信号的产生、调制与探测,主导着光通信网络的升级换代,在接入端、传输端等不同细分市场上均发挥着至关重要的作用。

全球光模块市场相对分散,中国占据36%市场份额,国内企业主要集中于光模块环节中。

光模块领域越往上走技术壁垒越高,相应来讲企业价值也应有更多溢价。

光模块产业链不同类型典型公司毛利率水平

数据流量的增长是光模块市场增长的核心动力。在“双千兆”背景下,光纤接入模块将向10GGEPON/XPON切换,带来高速光模块市场稳健增长。

光纤光缆

光纤光缆产业链的三大环节为“光纤预制棒-光纤-光缆”。

光棒、光纤、光缆在产业链中的利润占比分别为70%、20%、10%。

主要流程为上游生产厂家采购原材料,通过芯棒制作和外包,最终制造出光纤预制棒(光棒),并售卖给下游光纤光缆制造商;光纤光缆制造商经过拉丝等工艺将光棒制作成为光纤,再将一根或数根光纤制作成为光缆,即生产出一芯或多芯光缆。

从市场格局来看,中国厂商处于领跑,全球60%的光纤光缆产能集中于中国,其中长飞光纤、亨通光电、富通、烽火、中天科技在2020年分别录得12%、9%、8%、7%、6%的市场份额。

由于我国当前主要是东海、渤海湾、黄海或南海近海底光缆建设,属于无中继浅海光缆通信系统,对于深海光缆、中继供电技术需求不大,或制约国内光纤企业在这上面取得进一步突破。

光纤预制棒

光纤预制棒是光纤光缆行业的产业价值核心,对技术要求较高,供应较为紧缺。

光纤预制棒生产技术壁垒较高,同时占据大部分利润。目前国内制备超低损光纤芯棒的原材料主要依赖进口。

光通信设备

全球光通信设备领域目前处于寡头市场竞争格局,前5大光通信设备商市场份额合计达到68.5%。

通信两大重要应用场景:电信市场和数据中心市场

电信市场:主要应用于基站/PON/WDM/OTN/交换机/路由器等设备,根据Yole预测,2020~2025年CAGR大约为5.3%。

数据中心市场(数通市场):主要应用服务器/架顶交换机/核心交换机等设备,根据Yole预测,2020~2025年CAGR将超过25%

数通市场光通信企业的重要战略高地,其对于高速率光模块、数通设备、服务器或算力等需求巨大。

在线留言询价

我国芯片制造核心装备取得重要突破

- 一周热料

- 紧缺物料秒杀

| 型号 | 品牌 | 询价 |

|---|---|---|

| CDZVT2R20B | ROHM Semiconductor | |

| MC33074DR2G | onsemi | |

| RB751G-40T2R | ROHM Semiconductor | |

| BD71847AMWV-E2 | ROHM Semiconductor | |

| TL431ACLPR | Texas Instruments |

| 型号 | 品牌 | 抢购 |

|---|---|---|

| ESR03EZPJ151 | ROHM Semiconductor | |

| BU33JA2MNVX-CTL | ROHM Semiconductor | |

| STM32F429IGT6 | STMicroelectronics | |

| BP3621 | ROHM Semiconductor | |

| IPZ40N04S5L4R8ATMA1 | Infineon Technologies | |

| TPS63050YFFR | Texas Instruments |

AMEYA360公众号二维码

识别二维码,即可关注

请输入下方图片中的验证码: