悬疑!博通,高通大战三回合未果,还能更扑朔迷离吗?

全球半导体行业历史上最大规模要约收购的拉锯战还在持续之中。据路透援引知情人士称,博通计划将其对高通公司的收购报价提高至大约1200亿美元,预计收购报价将从此前的每股70美元提高至80-82美元,随后金融媒体Financial Times又爆出博通再次刷新收购报价,已达1450亿美元......

路透社2月4日报道,熟悉情况的消息人士周日(2月4日)透露,通讯芯片制造商博通(Broadcom)(AVGO.O)拟于周一向同业高通(QCOM.O)提出约为1200亿美元的新出价,旨在施压后者坐到谈判桌前。

高通将于3月6日举行股东会议,博通希望自己提名的多位人选进入高通董事会。

两名消息人士称,博通定于2月4日稍晚与顾问会面,以最终敲定出价;新出价对高通的估值介于每股80-82美元,博通先前每股70美元的出价中包含60美元现金和10美元股票。相比于第一次提出的1030亿美元收购价码,博通本次可能追加的收购价码大约为170亿美元。

消息人士表示,博通甚至还计划在监管机构阻挠交易,交易无法达成的情况下,向高通提供高于平常的“分手费”。通常情况下,这种费用相当于交易规模的3-4%。按照目前最新爆料的收购规模计算,实际收购失败的“分手费”很可能回达到36-48亿美元。

知情人士警告称:Broadcom的首席执行官Hock Tan也可能会在最后一刻决定大幅度改变条款(调整收购价格)。

在路透报道之后,金融媒体Financial Times又爆出博通再次刷新收购报价,已达1450亿美元,相比于第一次提出的1030亿美元收购价码,博通本次可能追加的收购价码大约为420亿美元。

高通此前以报价过低拒绝博通的收购时,高通部分投资人表示,博通需要把收购价提高到至少每股80美元。如此看来,1200亿美元已达此要求,而1450亿美元是高通大部分投资人的心理价位,如果消息属实,那高通董事会内部面对收购案可能会出现不同意见。

博通和高通都没有立即回复记者的置评请求。但此前博通表示,它非常有信心在签署协议后12个月内完成交易。高通则辩驳称,全球所需的监管审查程序需要18个月以上,且充满风险。

自2017年11月初博通提出收购邀约至今短短数月内,博通与高通之间已明里暗里大战了数回合,剧情甚是跌宕起伏,下面我们一起来回顾一下这场巨头博弈战:

第一回合:高通拒绝收购

去年11月6日,博通向总部位于加州圣迭戈的高通发出1050亿美元的现金和股票收购提议,合每股70美元。若该交易得以成行,合并后的公司以收入计将成为仅次于英特尔公司(Intel Co., INTC)和三星电子(Samsung Electronics Co., 005930.SE)的全球第三大芯片制造商。

11月13日,高通宣布,公司董事会已拒绝了博通11月6日主动提出的收购提议。高通执行董事长保罗•雅各布(Paul Jacobs)称:“公司董事会一致认为,博通的报价低估了高通的价值。”

就在高通发布声明数小时后,博通迅速作出回应称,该公司仍致力于收购高通,且博通股东对这笔交易十分感兴趣。

第二回合:博通欲清洗高通董事会

面对高通的拒绝,博通并没有放弃。Hock Tan在一份声明中称:“许多高通股东向我们表达了

他们希望高通与我们会面并讨论我们提议的愿望,我们仍然强烈建议高通董事会和管理团队双方进行接触。”这是一种不加掩饰的威胁:在必要时高通将发起敌意收购。

2017年12月4日,博通正式宣布提名11位董事候选人,旨在取代高通董事会所有成员。博通计划在12月8日的高通董事候选人提名截止前,提交董事候选人名单,从而让高通股东能在2018年3月6日举行的股东大会上选举博通提名的董事。

对此,高通表示已经从博通收到了一份新董事会人选的提名名单,博通和银湖公司(美国私募股权投资公司)实际上是在要求高通的股东放弃其他选项,在博通的非约束性收购要约上进行投票决策。高通认为,博通公司的举动是要“悍然”夺取高通董事会控制权,博通提交的人选名单本身就存在利益冲突,因为博通本来就想通过大幅低估高通价值,让自己受益。

在博通明确发起恶意收购意图后,博通没有再公开发话,而高通展开了一系列反抗自卫战。

1.员工遣散新方案

1月中旬,媒体报道称,高通制定了一项新的员工遣散方案:如果被博通收购或董事会成员被博通替换,博通遣散高通员工需付出代价。

2017年12月22号的一份监管文件显示,高通公布了一份新的员工遣散计划,可在公司控制权发生变更后覆盖执行总裁以下的大部分员工。这份计划规定,如果员工被无故解雇或因“充足的理由”选择离职,他们将获得离职补偿。所谓“充足的理由”包括,员工的工资被大幅降低,或者主要工作地被迁到了50英里以外的地方。

此外,高通还扩大了对“控制权变更”的定义,除了出售,还包括公司绝大部分董事会成员被替换。

2.计划回购股票

为了反抗博通的恶意收购,高通1月16日调升获利预测,并表示如果其以380亿美元价格收购恩智浦失败,可能会动用资金来进行股票回购。这是高通首次提出回购股票计划。

高通首席财务官乔治-戴维斯(George Davis)在一次网络直播中表示,“我们倾向于收购恩智浦,但并非不惜一切代价。随着税收改革,我们完全有能力完成大规模的股票回购,这将给高通股东带来同等实质性收益,就像我们收购了恩智浦一样。”

3.拉拢中国手机半壁江山

1月25日,高通在中国北京举办了一场“高通中国技术与合作峰会”,邀请了联想、中兴、小米、OPPO和vivo等手机厂商半壁江山的高层来站台,众高管在台上就“博通并购高通案”表态力撑高通。

高通与联想、OPPO、vivo和小米就从2019年到2021年的20亿美元射频前端采购承诺分别签署了谅解备忘录,还与联想、OPPO、vivo、小米、中兴通讯以及闻泰科技等多家中国厂商宣布了5G领航计划,同时宣布最早将在2019年发布5G商用终端。

来自参与活动的内部人士透露,高通此会是想向外界传达积极的信号:高通对未来营收乐观,对被收购的问题,中国手机厂商会是高通背后坚实的后盾。

4.高管集体视频抗议

1月29日,高通发布了一段长达34分钟的视频,所有公司高层非常罕见地在同一个视频里发声,强调高通的价值远超博通的收购报价,并誓言继续抵制博通恶意收购的企图。

视频里众高管表示,博通计划为股东创造的价值,是从不切实际的高度画出的大饼。由于其业务范围,高通和博通可能会在全球受到至少一年的监管审查,而且不能保证该整合最终会得到批准。视频还强调了高通在5G、移动芯片、调制解调器和物联网等各种技术领域的领先地位,敦促股东投票反对博通董事会提名,并劝其允许现在的管理层继续领导高通公司,将博通最近的举动称为“低价值、高风险的恶意提议,对股东来说毫无意义”。

第三回合:博通提高报价

经过高通多番折腾后,这次收购案似乎陷入了僵局,博通终于再传动作,传出提高收购报价,媒体甚至报道称,博通的报价已达1450亿美元,1450亿美元是高通大部分投资人的心理价位,如果消息属实,那高通董事会内部面对收购案可能会出现不同意见。

值得一提的是,目前高通似乎也陷入了“四面楚歌”的处境,官司及罚款缠身:先是与苹果的官司僵持已久,两者关系将近“决裂”,接着又相继收到台湾公平会、欧盟的天价罚款,日前再传出苹果欲将高通踢出供应商体系……

在此环境下,博通就高通一开始的“价钱太低”作出妥协、提高报价,那么在这一回合,高通是否还会继续反抗?据传高通也将在本月晚些时候回应这一诉求。

从目前来看,这起恶意收购案的结局已经变得十分扑朔迷离。不过媒体也称,高通大战博通的剧情堪比电视剧,而且现在还没放到中场。

在线留言询价

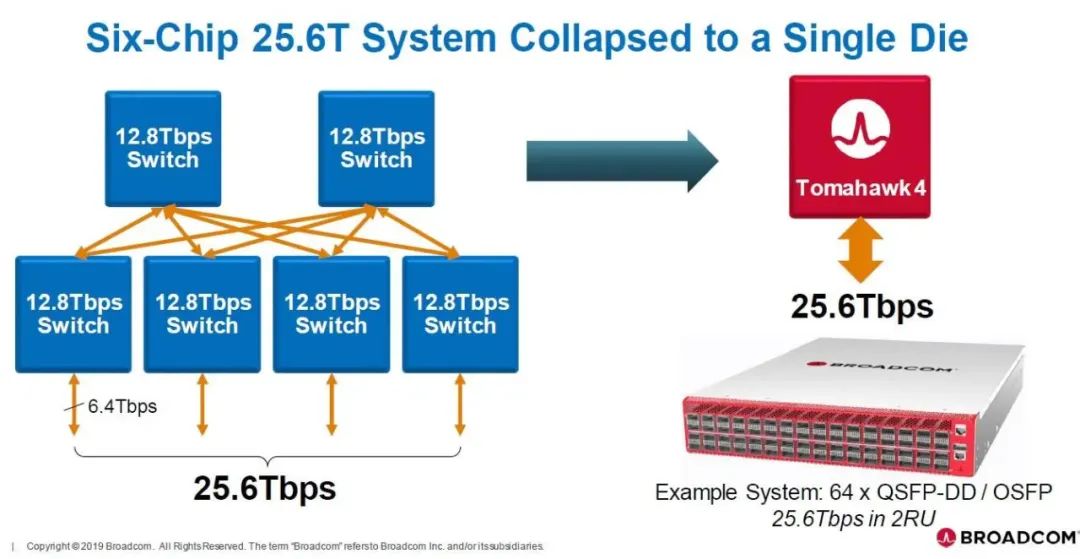

传博通正与OpenAI讨论芯片研发

270亿!博通或出售业务!

传博通网通芯片“大缺货”

- 一周热料

- 紧缺物料秒杀

| 型号 | 品牌 | 询价 |

|---|---|---|

| TL431ACLPR | Texas Instruments | |

| BD71847AMWV-E2 | ROHM Semiconductor | |

| MC33074DR2G | onsemi | |

| RB751G-40T2R | ROHM Semiconductor | |

| CDZVT2R20B | ROHM Semiconductor |

| 型号 | 品牌 | 抢购 |

|---|---|---|

| IPZ40N04S5L4R8ATMA1 | Infineon Technologies | |

| ESR03EZPJ151 | ROHM Semiconductor | |

| BU33JA2MNVX-CTL | ROHM Semiconductor | |

| TPS63050YFFR | Texas Instruments | |

| STM32F429IGT6 | STMicroelectronics | |

| BP3621 | ROHM Semiconductor |

AMEYA360公众号二维码

识别二维码,即可关注

请输入下方图片中的验证码: