台积电寻求差异化竞争优势,这四大市场为啥被看中?

晶圆代工厂台积电看好行动装置、高效能运算、汽车电子及物联网4大快速成长市场,并建构4个不同技术平台,期能掌握未来成长机会。

台积电最新出炉的年报指出,差异化的竞争优势将使台积电更能把握未来晶圆代工的成长机会。

因应未来行动装置、高效能运算、汽车电子及物联网 4个快速成长的主要市场,及客户需求从以制程技术为中心,转变为以产品应用为中心,台积电表示,已分别建构4个不同的技术平台。

台积电指出,将可提供客户业界最完备且最具竞争优势的逻辑制程技术、特殊制程技术、硅智财及封装测试技术,协助客户缩短芯片设计时程及加速产品上市速度。

在行动装置平台方面,台积电表示,针对客户在高阶产品的应用,将提供7纳米、10纳米鳍式场效晶体管(FinFET)、16FF+、20纳米系统单芯片、28纳米高效能及28纳米移动式高效能等逻辑制程技术。

针对客户在低阶到中阶产品应用,台积电则将提供12FFC、16FFC、28纳米低功耗、28纳米高效能低功耗、28HPC、28HPC+和22ULP等不同逻辑制程选项及完备的硅智财。

在高效能运算平台,台积电将提供 7纳米、16纳米FinFET和28纳米等逻辑制程技术,及包括高速互连技术等完备的硅智财,满足客户对数据高速运算与传输的需求。

在汽车电子平台,台积电将提供客户 7纳米FinFET、16纳米FinFET、28纳米到40纳米的逻辑制程技术,及多样射频、嵌入式闪存、传感器和通过美国汽车电子协会AEC-Q100 Grade-0等级制程规格验证的电源管理等特殊制程技术。

在物联网平台,台积电将提供16纳米、12纳米、28纳米、40纳米到55纳米的超低功耗逻辑制程技术选择,也提供客户多样射频、嵌入式闪存、新兴内存、传感器、显示芯片等特殊制程技术。

在线留言询价

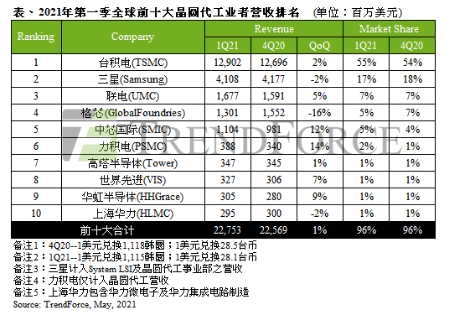

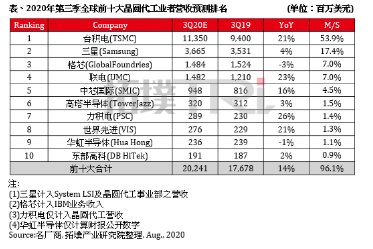

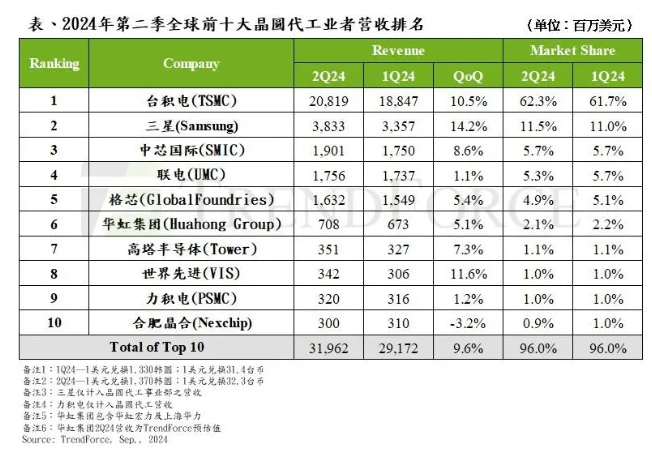

十大晶圆代工排名!

- 一周热料

- 紧缺物料秒杀

| 型号 | 品牌 | 询价 |

|---|---|---|

| BD71847AMWV-E2 | ROHM Semiconductor | |

| CDZVT2R20B | ROHM Semiconductor | |

| RB751G-40T2R | ROHM Semiconductor | |

| TL431ACLPR | Texas Instruments | |

| MC33074DR2G | onsemi |

| 型号 | 品牌 | 抢购 |

|---|---|---|

| BU33JA2MNVX-CTL | ROHM Semiconductor | |

| STM32F429IGT6 | STMicroelectronics | |

| ESR03EZPJ151 | ROHM Semiconductor | |

| BP3621 | ROHM Semiconductor | |

| TPS63050YFFR | Texas Instruments | |

| IPZ40N04S5L4R8ATMA1 | Infineon Technologies |

AMEYA360公众号二维码

识别二维码,即可关注

请输入下方图片中的验证码: